Oblis onthult u enkele operaties die in de pijplijn zitten op de primaire obligatiemarkt. Sommige daarvan kunnen snel afgerond zijn. De recent uitgegeven obligaties vindt u in onze selectie.

BEFIMMO - Zal de beursgenoteerde vastgoedvennootschap in Brussel binnenkort een obligatie uitgeven? In ieder geval kondigde Befimmo afgelopen week de implementatie aan van "Green Finance Framework", dat het engagement versterkt voor investeringen op het vlak van het ecologische, het sociale en het goed bestuur. "Het kader voor groene financiering is een belangrijke stap in het engagement van Befimmo om strategische investeringen te doen in duurzame projecten en om op lange termijn waarde te creëren voor onze gebruikers, huurders en aandeelhouders", verklaarde Laurent Carlier, financieel directeur van deze vastgoedvennootschap gespecialiseerd in kantoren.

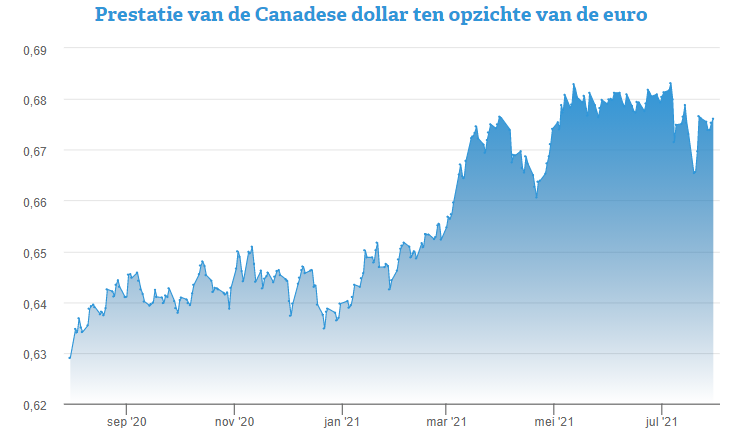

AIR CANADA - Na enkele weken geleden Lufthansa (DE:LHAG) is het de beurt aan een ander luchtvaartbedrijf om naar de obligatiemarkt te komen. Air Canada plant stappen op de markten voor obligaties in zowel Amerikaanse dollars als Canadese dollars. In Amerikaanse dollar wil het bedrijf 1,2 miljard lenen met looptijd tot 2026 en een coupon van 3,875%. In Canadese dollar is de beoogde omvang 2 miljard (+/- 1,6 miljard US dollar) met een coupon van 4,625% en een looptijd van 8 jaar. "De operatie zou op 11 augustus afgerond moeten zijn", aldus deze luchtvaartmaatschappij die tot de 20 grootste luchtvaartmaatschappijen ter wereld behoort.

DEXKO - DexKo van zijn kant zou volgens Bloomberg op middellange termijn naar de obligatiemarkt kunnen komen. Het bedrijf, dat componenten met een hoge toegevoegde waarde produceert voor fabrikanten van aanhangwagens, recreatievoertuigen en ander getrokken materieel, is onlangs overgenomen door een consortium van investeerders onder leiding van de private equity-onderneming Brookfield Business Partners. DexKo, dat een sterke marktpositie heeft in Noord-Amerika, Europa en Australië, produceert en distribueert meer dan 65.000 producten.

PEOPLECERT WISDOM - Volgens Bloomberg lijkt het orderboek voor PeopleCert Wisdom afgesloten te zijn. De voorwaarden van de emissie zouden in de komende dagen bekend worden gemaakt. PeopleCert Wisdom maakte vorige week bekend voornemens te zijn een obligatie van 300 miljoen euro te willen plaatsen, die uiterlijk in 2026 moet worden terugbetaald. Het opgehaalde geld wordt gebruikt om een overname te financieren. PeopleCert Wisdom is actief op de markt van People Certifications op het gebied van IT, Project Management en Language Skills.

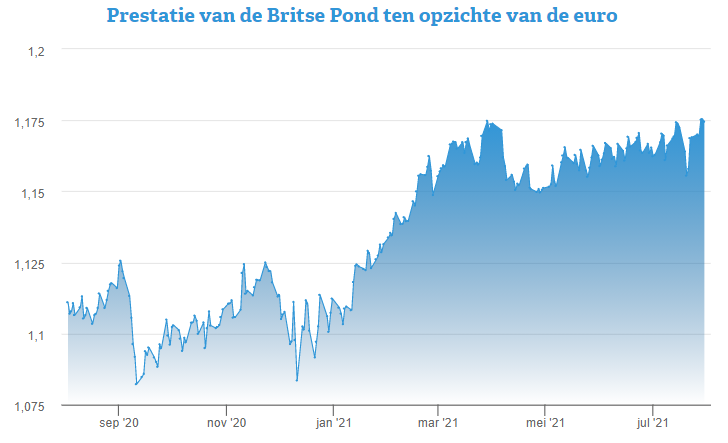

THE VERY GROUP – Op de obligatiemarkt in Britse pond verwachten we een emissie van The Very Group, een online retailer met meerdere merken die ook als financiële dienstverlener actief is in het VK en Ierland. Het bedrijf, dat bekend is voor zijn merknamen Very en Littlewoods, wil 575 miljoen pond (+/- 675 miljoen euro) ophalen om dit bedrag uiterlijk binnen vijf jaar terug te betalen. Afgelopen week hebben ontmoetingen met investeerders plaatsgevonden. The Very Group realiseerde in het boekjaar 2020 een omzet van 2,06 miljard pond (+/- 2,4 miljard euro).

Welk aandeel moet u zo snel mogelijk aanschaffen?

In 2024 zijn de aandelenkoersen naar recordhoogten gestegen. Veel beleggers durven hun geld niet goed meer in aandelen te stoppen. Weet u niet waar u nu in moet beleggen? Krijg toegang tot onze bewezen succesvolle portfolio's en ontdek kansen met veel potentieel.

Alleen al in 2024 heeft ProPicks AI twee aandelen geselecteerd waarvan de koers met meer dan 150% steeg, vier aandelen waarvan de koers met meer dan 30% steeg en drie waarvan de koers meer dan 25% steeg. Dat zijn indrukwekkende resultaten.

Met portfolio's voor Dow-, S&P-, tech- en mid cap-aandelen kunt u verschillende strategieën ontdekken om uw vermogen te laten groeien.