Zoals gebruikelijk begin ik mijn wekelijkse analyse van de Dow Jones met een terugblik op het sentiment en de cijfers die de beurs in de afgelopen week hebben doen bewegen.

De consumenteninflatie in de Verenigde Staten is in januari iets opgelopen ten opzichte van december. Op jaarbasis was er sprake van een stijging van de prijzen met 3,1%, terwijl er door analisten en economen op 2,9% was gerekend. Omdat de consumenteninflatie in december nog 3,4% bedroeg, is er nog steeds sprake van een daling. De inflatie blijkt stugger dan verwacht. Hierdoor daalt deze minder snel. De kerninflatie, zonder prijsstijgingen van energie en voeding, bleef met 3,9% wel ongewijzigd.

Ook de prijzen voor producten, een voorloper van de consumenteninflatie, vielen met de grootste toename sinds juli tegen. Veel aandelen daalden fors als gevolg van de stugge consumenteninflatie van afgelopen dinsdag, maar herstelden, gelukkig voor de lange termijn beleggers in de dagen erna. Vrijdag zorgde het cijfer voor de de producenteninflatie voor een daling van de indexen in de VS. Positief puntje is echter dat de S&P 500 nog wel boven de 5.000 punten blijft.

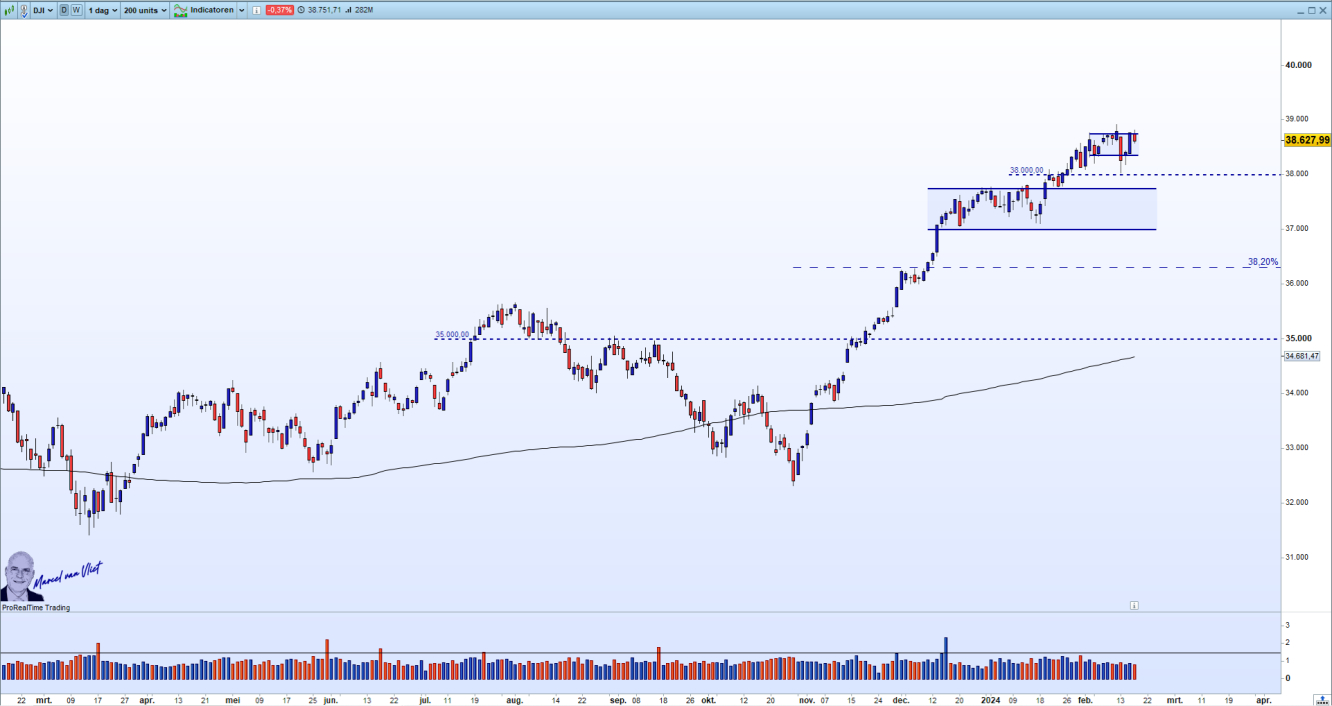

Mijn bundel van de vijf belangrijkste Amerikaanse indices laat een daling van -0,2% zien. Dit zou op het bescheiden grafiekje op mijn spreadsheet zomaar eens een correctie tot het 38.2% Fibonacci retracementniveau kunnen betekenen. Maar dat terzijde.

De waarschijnlijkheid van een rentedaling in maart of mei, waar ik het al een tijdje over heb, is door de stugge inflatie inmiddels flink afgenomen. Volgens de laatste inzichten zet de markt momenteel in op medio juni. Beleggers hoeven zich volgens de Amerikaanse centrale bank ook weer niet al te veel zorgen te maken, omdat volgens hen de inflatie nog steeds in de richting van het gewenste niveau beweegt.

Dit was donderdag terug te zien aan de Amerikaanse winkelverkopen die in januari met 0,9% sterker waren teruggevallen dan verwacht (-0,1%). Reden voor analisten om ook de groeiverwachting voor de Amerikaanse economie in dit eerste kwartaal naar beneden bij te stellen. Met name traders interpreteerden dit als iets meer kans op een rentedaling, waardoor de koersen op hun beurt stegen.

De koerswinsten van afgelopen tijd werden gedragen door een sterke Amerikaanse economie, goede bedrijfswinsten in de VS (bij 80% van de bedrijven beter dan verwacht) en een afnemende inflatie, waardoor de centrale bank de rente op afzienbare termijn zou kunnen laten dalen.

Ook de marktrente is deze week meegewogen met de inflatie- en renteverwachtingen in de VS, met uiteraard gevolgen voor de waarderingen en koersen van aandelen. De marktrente ging omlaag na de tegenvallende winkelverkopen, maar weer omhoog na hoger dan verwachte inflatie cijfers. Inmiddels staat de Amerikaanse 10-jaars rente weer op 4,3%, een flinke stap hoger dan de 3,9% van begin februari.

Dan even kijken naar de AI (kunstmatige intelligentie) gerelateerde bedrijven. De AI-rally, zoals ik deze ben gaan noemen, kreeg een vervolg bij de koersen van kleinere bedrijven, nadat bekend werd dat marktleider NVIDIA (NASDAQ:NVDA) een belang heeft in deze bedrijven. Maar analisten zien in gesprekken met het management van bedrijven echter een afnemende interesse in AI.

Vandaag zijn de beurzen in de VS vanwege de geboortedag van George Washington gesloten. Pas woensdag gaat de economische kalender voor de VS om acht uur ‘s avonds, onze tijd, van start met de FOMC notulen.

Donderdag is het het drukst met vijf data releases. De Eerste Aanvragen Werkloosheidsvergoeding, de Productie- én Dienste Inkoopmanagersindex (PMI) voor februari, de Bestaande Huizenverkopen over januari en tot slot de Ruwe Olievoorraden.

De titel van deze analyse borduurt voort op die van de vorige waarin ik stelde dat er goed te verdienen viel binnen het trendkanaal. Dit is voor sommigen ook echt realiteit geworden.

Dit begon al op maandag. Traders die vanaf de laag van maandag (38039,86 punten) een short-order, met de ondergrens van het trendkanaal als koersdoel, hebben geplaatst, zagen deze de dag erop al worden gevuld en met een winst van ruim 320 punten afgesloten.

Hetzelfde gold voor Valentijnsdag. De traders die de 14e hun kooporder na het sluiten van de beursdag op de hoog van het pinbar candlestick patroon, met als koersdoel de bovengrens van het trendkanaal hebben geplaatst, konden deze wederom de dag erop met 307.44 punten winst afsluiten. Denk hierbij nog even terug aan de puntwaardes waarover ik vorige week sprak.

Omdat de koers vrijdag in het midden van het trendkanaal tot stilstand kwam en er ook nog weinig volume in de markt kwam, is het voor mij duidelijk dat de meeste traders hun winst van de dagen ervoor met een lang weekend aan het vieren zijn.

De DJI kabbelt op technisch gebied verder gewoon een beetje voort. De koers blijft binnen het laatste trendkanaal en er zijn geen technische ‘voortekenen’ dat dit op korte termijn zal veranderen. De VWAP loopt nog langzaam op en nadert het 35.000 punten niveau. De kansen voor de korte termijn traders liggen vooralsnog binnen het trendkanaal, maar langertermijn beleggers raadt ik aan om nog op de handen te blijven zitten.

Het 38.2% Fibonacci retracementniveau is met de hoog van verleden week maandag iets verschoven en vormt nu met het ronde getal van 36.500 punten een waardegebied dat op zijn minst op de grafiek moet blijven staan. Dit omdat het 23.6% Fibonacci retracementniveau over het algemeen voor traders en beleggers minder waarde heeft.

We weten immers allemaal dat de Fibonacci niveaus bij het beleggen alleen bestaan bij de waarde die het gros van de traders en beleggers eraan toekennen. Met andere woorden, als iedereen altijd op het 38.2% niveau instapt, dan wordt er, na verloop van tijd, vanzelf een koopgeschiedenis gecreëerd. Dit betekent natuurlijk niet dat je als trader niet met de horde mee kunt liften.