Ensco, van nationaliteit een Brits bedrijf, is gespecialiseerd in drilling en andere dienstverlening in de oliesector. Het bedrijf mag er prat op gaan over één van de modernste vloten te beschikken om in diepwater te opereren. Concurrenten in dit segment van de markt zijn Transocean en Pacific Drilling.

De downgrading heeft met verschillende factoren te maken: de schuldenpositie van het bedrijf, de gedaalde kaspositie als gevolg van de overname van Atwood Oceanics, een verwachte daling van de resultaten, de zwakke vooruitzichten voor de sector in zijn geheel en ga zo maar door.

Sajjad Alam, analist bij Moody’s, is van mening dat de kredietpositie minstens tot 2018 onder druk zal blijven staan. En dit ondanks een moderne vloot van hoge kwaliteit en de goede spreiding van de portefeuille.

Een sector onder druk

Ensco is actief in de offsore diepzee oliewinning en die sector wordt geconfronteerd met een groeivertraging die zijn gelijke in de geschiedenis niet kent. Daar is de lage olieprijs natuurlijk niet vreemd aan, evenals het overaanbod aan beschikbare olieplatforms. Voeg daar nog aan toe dat de budgetten voor exploratie bij de oliemaatschappijen zijn teruggeschroefd en het zal duidelijk zijn dat zowel de tarieven als de capaciteitsbenutting onder druk zijn komen te staan

De laatste kwartaalcijfers van Ensco bevestigen deze trend. Over het tweede kwartaal halveerde de omzet bijna tot 458 miljoen dollar. Hierbij moet wel rekening gehouden worden met de verkoop van platforms, zodat de vergelijkingsbasis anders ligt.

Naar aanleiding van de publicatie van de kwartaalcijfers bevestigde Ensco het voornemen om Atwood Oceanics over te nemen. Bedoeling is bovendien om deze acquisitie zo snel mogelijk af te ronden. Carl Trowell, CEO en president, zei in een toelichting op het bericht dat de acquisitie van Antwood Oceanics toelaat om de vloot beter in de markt te zetten, terwijl daarnaast heel wat synergie-effecten mogelijk zijn.

Obligatierendementen zijn gestegen

Ensco had op 30 juni laatstleden voor 4,70 miljard dollar aan schulden uitstaan, hoofdzakelijk via een 10-tal obligatielijnen met maturiteiten tussen juni 2019 en oktober 2044.

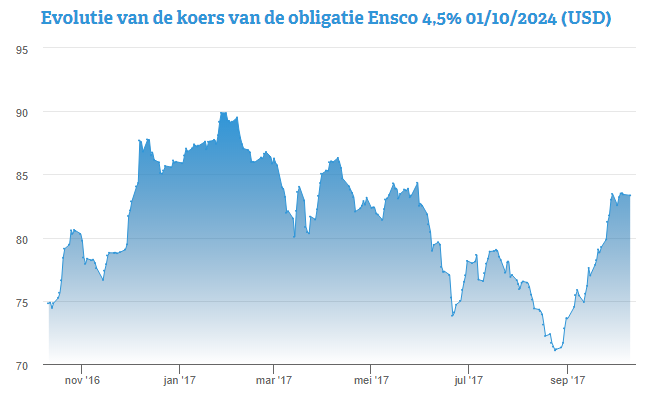

Vermelden we bijvoorbeeld de obligatie met een coupon van 4,50% die loopt tot 2024. Ze is verkrijgbaar aan een koers van 83,34% van de nominale waarde waardoor het rendement 7,67% bedraagt.

Beschikbaar in coupures van 2.000 dollar heeft deze obligatie een rating « B2 » bij Moody’s met een negatieve bias of outlook.