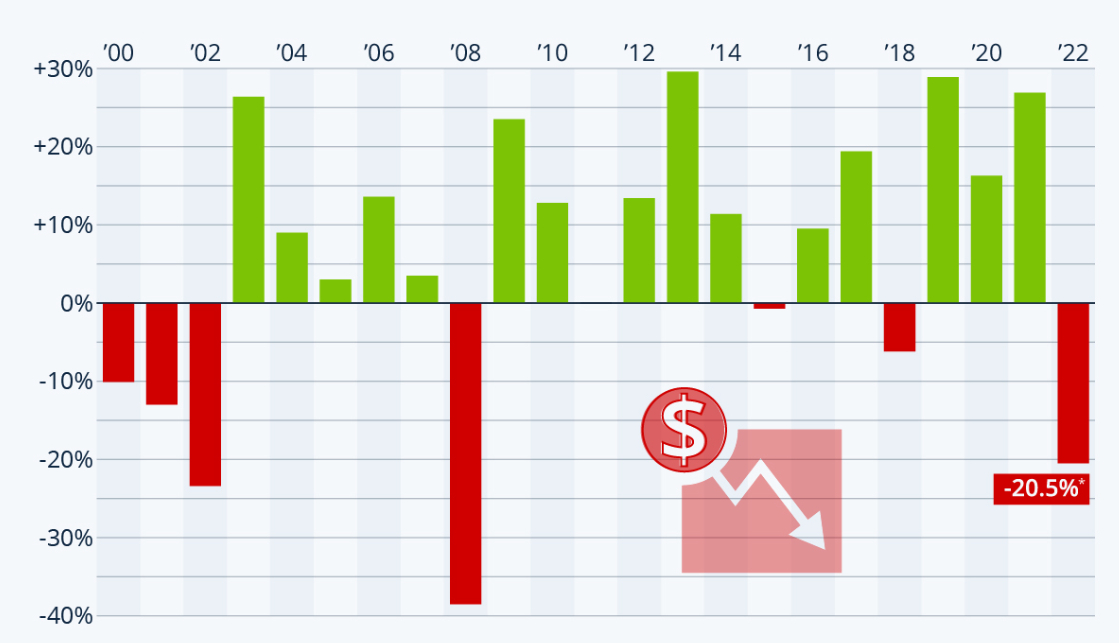

De economie heeft in 2022 verschillende klappen gehad. Waarbij de S&P500 een van zijn slechtste jaren beleefd sinds 1939. Een van de hardst geraakt markten zijn de technologie aandelen, met een daling van 25%.

(Afbeelding: Statista)

Terwijl de economie hapert en de rente dit jaar steeg, stortte de markt voor snelgroeiende technologiebedrijven in. De zeepbel waarderingen van 2020 en 2021 maakten plaats voor een diepe daling toen investeerders zich concentreerden op hoe onrendabele bedrijven geld zouden verdienen. Technologie- en groeiaandelen zijn zwaar getroffen door het vooruitzicht van hogere rentes, nu de centrale banken over de hele wereld proberen de torenhoge inflatie te beteugelen door de rente te verhogen. Naar verwachting is deze daling nog niet voorbij. De vraag waar veel mensen mee bezig zijn, is of techreuzen in de toekomst hun dominantie in marktaandeel zullen herwinnen.

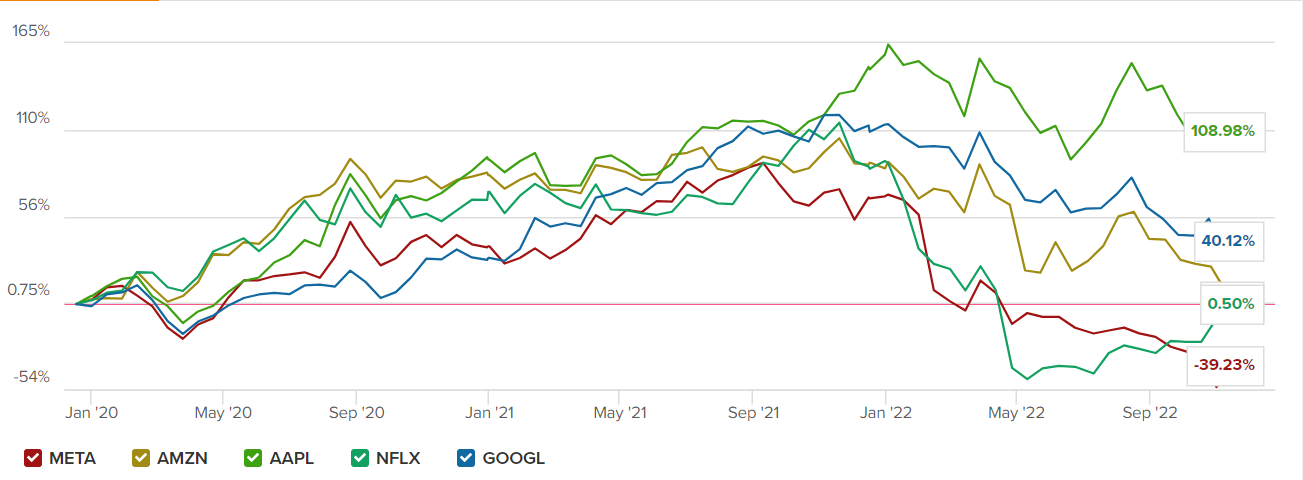

Veel van de technologie namen die portefeuilles domineerden en gedurende het grootste deel van het afgelopen decennium beter presteerden, hebben hun aandelen zien kelderen in 2022. Dat geldt ook voor de zogenoemde FAANG aandelen: Meta (NASDAQ:META) (FB), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Netflix (NASDAQ:NFLX) en Alphabet (NASDAQ:GOOGL) (GOOGL).

(Afbeelding: Tipranks)

Gemiddeld zijn de FAANG-aandelen sinds het begin van het jaar met ongeveer 37% gedaald.

Maxim Manturov, Hoofd van Investment Advice bij Freedom Finance Europe, zegt dat: “Snelgroeiende technologiebedrijven zoals FAANG lijden onder hogere rentetarieven omdat hun aandelen worden verhandeld in de verwachting van hogere rendementen in de toekomst - risico beleggers zijn meestal niet bereid om risico's te nemen in een turbulente economische omgeving en met een sterke dollar die de export beïnvloedt. De toegenomen volatiliteit en correcties creëren echter solide kansen voor langetermijnbeleggers, aangezien deze bedrijven leiders blijven in hun markten met aanhoudende groeivooruitzichten.”

Toen de rente laag was, waren wereldwijde investeerders bereid om groei van technologie aandelen te kopen, ongeacht de economische omstandigheden. Maar dat is omgeslagen. De huidige investeerder wilt winstgevendheid, dus wat is een bedrijf waard dat met 30% groeit en geen winst heeft? Aandelen kopen is dus compleet omgeslagen.

Orlando Bravo, eigenaar Thoma Bravo, zegt: “Hoewel technologiebedrijven misschien kunnen bewijzen dat ze de lagere waardering kunnen overleven en hogere waarderingen kunnen bereiken, kan een verzwakkende economie de problemen nog ernstiger maken als ze niet alleen geen winst genereren, maar ook hun kapitaal begint te slinken.”

Technologie aandelen

Er zijn een aantal indicatoren die wijzen op verder succes voor technologieaandelen in de markt. Om te beginnen zal er de komende jaren nog meer behoefte zijn aan technologische goederen en diensten. De vraag naar technologische producten en diensten zal naar verwachting hoog blijven naarmate de wereld meer onderling verbonden raakt en afhankelijk wordt van moderne technologieën. Dit zal de komende jaren vooral het geval zijn op de snel groeiende gebieden van cloud computing, kunstmatige intelligentie en Internet of Things.

Bovendien hebben technologiebedrijven de reputatie zeer winstgevend te zijn. In de technologie-industrie hebben veel bedrijven hoge winstmarges, gezonde cashflows en lage schulden, waardoor ze aantrekkelijke investeringen zijn. Het vermogen om snel en effectief te reageren op verschuivingen in de consumentenvraag is een ander kenmerk van succesvolle technologie ondernemingen. Het vermogen om zich te ontwikkelen en aan te passen zal ongetwijfeld een belangrijke factor zijn in het aanhoudende succes van de technologie-industrie.

Hoewel er kansen zijn op de technologische aandelenmarkt, kunnen er ook risico's ontstaan. Het risico voor nieuwe regelgeving vormt een potentieel obstakel. Autoriteiten over de hele wereld zijn de afgelopen jaren begonnen met het nauwlettend in de gaten houden van technologie bedrijven uit bezorgdheid over hun groeiende invloed en mogelijke negatieve sociale effecten. De groeivooruitzichten van technologieaandelen kunnen worden belemmerd door de mogelijkheid van hogere kosten en meer toetredingsdrempels als gevolg van regelgeving risico's.

FAANG Aandelen

De uitverkoop in technologieaandelen dit jaar heeft de macht van de FAANG bedrijven, die voorheen de markt domineerde, verwaterd. Deze bedrijven maken nu ongeveer 13% uit van de S&P 500-index, een daling ten opzichte van een record van 19% in 2020 en het laagste in meer dan twee jaar.

Aangezien de Nasdaq 100 dit jaar met 28% is gedaald, hebben de FAANG-aandelen maar liefst een derde van hun waarde verloren. De aanhoudende rentestijging kan een negatieve invloed hebben op de prijs van te dure technologieaandelen. Deze verschuiving in langetermijnverwachtingen verklaart waarom deze bedrijven niet langer voorop lopen in hun sector.

De daling van de FAANG-aandelen dit jaar werd gecompenseerd door een technologisch lichtpuntje. Terwijl beleggers kozen voor dividenduitkerende aandelen die tegen lage winst veelvouden verkochten, maakten de zogenaamde "Waarde" tech-aandelen een comeback. Na jaren van onderwaardering, stegen de aandelen van International Business Machines (IBM) dit jaar met 18%. Bovendien heeft Hewlett Packard Enterprise (NYSE:HPE) een totaalrendement van meer dan 6% laten zien.

Ondanks deze moeilijkheden voorspellen veel experts dat IT-aandelen op korte termijn nog tegenslagen krijgen te verwerken, maar op langer termijn veel kansen en mogelijkheden biedt. Technologiebedrijven zijn gepositioneerd om te profiteren van de stijgende vraag naar hun goederen en diensten. Ook al zijn er tijdelijke tegenslagen, het langetermijnbeleid voor technologiebedrijven is rooskleurig.