- 2022 is voor beleggers tot nu toe een lange, pijnlijke les geweest.

- Leren van de besten is één manier om dat te boven te komen.

- We gebruiken InvestingPro+ om ideeën op te doen bij de beste beleggers ter wereld.

Het nieuwe schooljaar staat voor de deur voor kinderen, studenten en docenten. En voor beleggers, met name degenen die tijdens de zomervakantie hebben gewerkt én voor de kids hebben gezorgd, keert alles ook weer terug naar de normaliteit.

2022 is voor beleggers eigenlijk een soort 'terug naar school'-moment geweest. Volatiliteit, inflatie, renteverhogingen en het gevaar van recessie hebben ons er allemaal aan herinnerd dat aandelenkoersen kunnen dalen. We kunnen niet meer zo zorgeloos beleggen als in 2021.

Het nieuwe schooljaar is voor ons ook een kans om onze kennis te vergroten en op zoek te gaan naar nieuwe beleggingsideeën. Op volatiele markten zijn koopjes te vinden, maar het risico is ook hoog. In dit artikel gaan we daarom in InvestingPro+ een paar ideeën van bekende en succesvolle wereldwijde beleggers bekijken, zodat u uw keuzes niet helemaal alleen hoeft te maken. Leer van de besten en vul uw portfolio voor het nieuwe schooljaar met topaandelen.

13F's benutten om de beste aandelen van de beste beleggers te vinden

We gaan eerst naar het tabblad Ideeën op InvestingPro+. Dit tabblad maakt gebruik van informatie uit 13F-formulieren, die beleggers met grote portfolio's verplicht moeten indienen bij de SEC. Deze formulieren bevatten onbewerkte cijfers over het aantal aandelen dat beleggers als Warren Buffett of Carl Icahn hebben in hun verschillende participaties. InvestingPro+ houdt vervolgens de prestaties van deze participaties bij (op basis van de ingediende informatie, dus dit komt mogelijk niet 100% overeen met de daadwerkelijke resultaten van de belegger of het fonds) en verschaft meer informatie over de aandelen zelf.

In dit geval ga ik vermogensbeheerders selecteren die het afgelopen jaar een rendement van ten minste 6% hebben behaald. Dit zijn namelijk beleggers die het goed gedaan hebben in een veranderende markt, die ook de komende maanden nog wisselvallig zal zijn.

Er waren vijf beleggers en fondsen die me hierbij positief opvielen op basis van het rendement dat ze sinds 30 augustus vorig jaar behaald hebben volgens InvestingPro+:

Warren Buffett, CEO van Berkshire Hathaway (NYSE:BRKa) - +11,9%

David Einhorn, oprichter/president van hedgefonds Greenlight Capital (NASDAQ:GLRE) - +10,2%

David Tepper, oprichter/president van hedgefonds Appaloosa Management - +7.9%

Carl Icahn, oprichter/manager van Icahn Enterprises (NASDAQ:IEP) en gerenommeerde institutionele belegger - +23,3%

Daniel Loeb, oprichter/president van hedgefonds Third Point Capital - +18,2%

Ik kan op InvestingPro+ niet alleen de participaties van elk van hen zien, maar deze ook rangschikken op grootste posities of grootste bedrijven qua marktkapitalisatie. Voor dit artikel wil ik kijken naar de grootste aankopen in het tweede kwartaal om te zien wat deze beleggers positief opviel toen de markt officieel een dieptepunt bereikte voorafgaand aan het recente herstel. Dit zijn de grootste aankopen in de portfolio's van elk van hen, plus één bonusaandeel.

Opmerking: koersen en gegevens bij sluiting van de markt op 30 augustus

Warren Buffett/Berkshire Hathaway: Occidental Petroleum

|

Naam indicator |

Waarde |

Bron: InvestingPro+ Data Explorer

Het is voor niemand die de aankopen van Berkshire of Buffett volgt een verrassing dat Occidental Petroleum (NYSE:OXY) de grootste aankoop van het tweede kwartaal is. De CEO van Berkshire kreeg toestemming (ANL-2876748) om maximaal 50% van het bedrijf te kopen om zijn aanwezigheid in de energiesector uit te breiden. Het kan zijn dat hij daarmee een fout begaat (ANL-2877394), maar gezien de ervaring van Buffet en zijn positie als hoofd van een enorm conglomeraat, is die kans niet zo groot.

Occidental heeft duidelijk geprofiteerd van de stijgende olieprijzen. De resultaten zijn al zes kwartalen achter elkaar beter dan de prognoses en de afgelopen 12 maanden hebben de omzet en winst van het bedrijf recordhoogtes bereikt. Hierdoor kon Occidental zijn nettoschulden in de afgelopen drie jaar met 24 miljard dollar verminderen, waardoor de vooruitzichten voor de toekomst rooskleurig zijn. Beleggers in Occidental gokken erop dat de olieprijzen in de toekomst zullen blijven stijgen. En Buffett zou best weleens kunnen besluiten dat 50% van Occidental niet genoeg is en proberen het bedrijf helemaal over te nemen, wat extra voordelen kan opleveren voor aandeelhouders.

Bron: InvestingPro+

David Einhorn/Greenlight Capital: Kyndryl Holdings

|

Naam indicator |

Waarde |

|

Bron: InvestingPro+ Data Explorer

David Einhorn maakt dit jaar een beetje een comeback door in de eerste helft van 2022 3300 basispunten beter te presteren dan de S&P 500 (13,2% beter dan de S&P 500, die 20% daalde). En als we kijken naar grote aankopen in het tweede kwartaal, zien we bij hem ook een grote move: Atlas Air Worldwide accepteerde een uitkoopvoorstel (ANL-2864007). Maar in plaats daarvan gaan we kijken naar zijn op één na grootste aankoop van het kwartaal.

Kyndryl Holdings is een spin-off van IBM (NYSE:IBM) en omvat het voormalige datacenter-bedrijfsonderdeel van IBM. Spin-offs zijn een klassieke value-beleggingsstrategie. Het zijn vaak enigszins verwaarloosde bedrijven die, wanneer ze loskomen van hun grote moedermaatschappij, onder de radar kunnen blijven en onafhankelijk kunnen groeien. En een grotere moedermaatschappij dan IBM is er bijna niet. Einhorn opende een positie kort nadat de handel in Kyndryl eind 2021 van start ging en heeft zijn participatie in de twee daarop volgende kwartalen bijna verdubbeld.

Dit bedrijf produceert, net als de andere aandelen in dit artikel, een product dat kan worden aangemerkt als basisproduct. Op dit moment lijdt Kyndryl verlies. Maar met een marktkapitalisatie van 2,5 miljard dollar en een ondernemingswaarde van 3,8 miljard dollar ten opzichte van een geraamde omzet van tussen de 16,3 en 16,5 miljard dollar voor dit jaar en een gecorrigeerde break-even inkomstenprognose, zal het Kyndryl waarschijnlijk weinig moeite kosten om het commoditybedijf voor Einhorn een succesvolle investering te maken. Al kunnen we ons wel afvragen of het gebruik van datacenters niet permanent zal dalen.

Bron: InvestingPro+

David Tepper/Appaloosa Management: Constellation Energy

|

Naam indicator |

Waarde |

Bron: InvestingPro+ Data Explorer

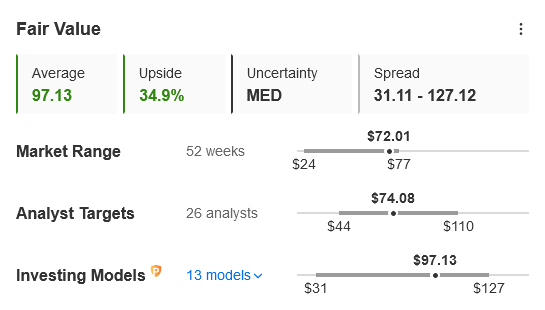

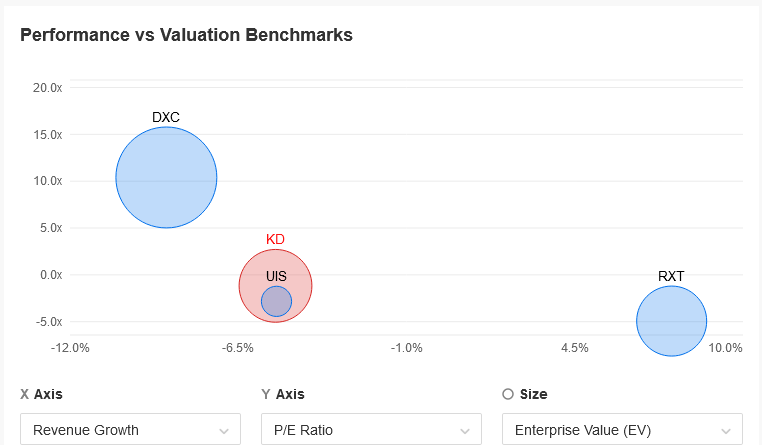

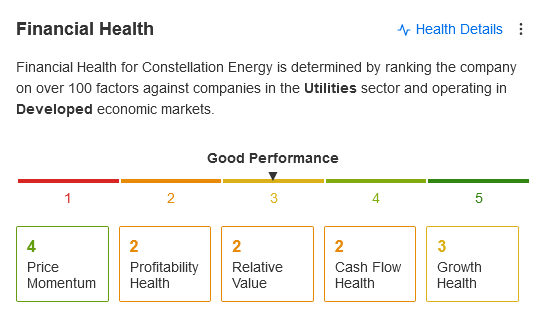

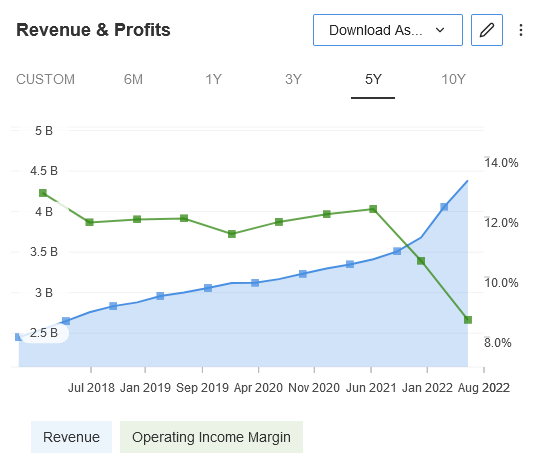

David Tepper, eigenaar van de Carolina Panthers in de National Football League en ook een prominent belegger, doet interessante dingen op het gebied van energie en spinn-offs. Constellation Energy (NASDAQ:CEG) werd tien jaar na aankoop door Exelon door het nutsbedrijf afgestoten. Het is een bedrijf dat zich specialiseert in nucleaire energie, een segment dat in de schijnwerpers staat door de recent door het Amerikaanse Congres goedgekeurde wet om de inflatie te beteugelen. De koers van Constellation stijgt dit kwartaal bijna 50%, dus de positie van Tepper, die hij in het tweede kwartaal aan zijn portfolio toevoegde, heeft al aardig wat opgeleverd. Het bedrijf vormt de op drie na grootste positie in zijn fonds.

Constellation heeft een ondernemingswaarde van 31 miljard dollar maar relatief weinig schuld: de nettoschuld bedraagt tussen de 4 en 5 miljard dollar. De aandelen worden verhandeld tegen 12 x de gecorrigeerde EBITDA, geen lage koers gezien de correcties die er mogelijk in zijn meegenomen. Het bedrijf probeert investeerders te paaien met de toekomstige belastingkredieten voor de productie van nucleaire energie en energie uit waterkracht die het op grond van de nieuwe wet zal ontvangen. Het is dan ook een beleggingsoptie die niet zo zeer stabiele dividenden, maar wel een aantrekkelijk groeipotentieel biedt.

Bron: InvestingPro+

Carl Icahn/Icahn Enterprises: Southwest Gas Holdings

|

Naam indicator |

Waarde |

Bron: InvestingPro+ Data Explorer

We gaan het niet hebben over de aankopen van Icahn binnen zijn eigen bedrijf, Icahn Enterprises, maar over de op één na grootste aankoop op zijn lijst. Icahn heeft altijd sterk ingezet op energie, en het is dan ook niet verrassend dat hij investeert in een speler op de aardgasmarkt als Southwest Gas. Icahn deed de aankopen niet alleen in het tweede kwartaal, en blijft aandelen aan zijn positie toevoegen totdat zijn bedrijf 8,7% (ANL-2874047) van Southwest in handen heeft.

Net al veel andere commodity-aandelen in dit artikel, bereikt de koers van Southwest op dit moment recordhoogten. Het bedrijf heeft een geschil met Icahn beslecht, met als resultaat dat de vorige CEO opstapte. De nieuwe aankopen kunnen worden opgevat als een blijk van vertrouwen in de door Icahn gesteunde CEO Karen Haller (ANL - 2819726) of als een teken dat Icahn de druk weer zal opvoeren. Gezien zijn betrokkenheid en eerdere aanbod om het bedrijf net iets boven de huidige aandelenprijs over te nemen, lijkt het erop dat er meer speelt.

Bron: InvestingPro+

Daniel Loeb/Third Point Capital: Ovintiv Inc

|

Naam indicator |

Waarde |

Bron: InvestingPro+ Data Explorer

Dan Loeb haalt het nieuws met zijn activistische brieven. Tijdens de pandemie haalde hij een groot aantal volgers binnen op Twitter toen hij crypto en groeiaandelen omarmde. Zijn succes als hedgefondsmanager heeft hij deels te danken aan zijn vermogen om snel te schakelen. Nu de wind op de markt weer uit een andere hoek waait, is hij teruggekeerd naar de olie-/energiesector.

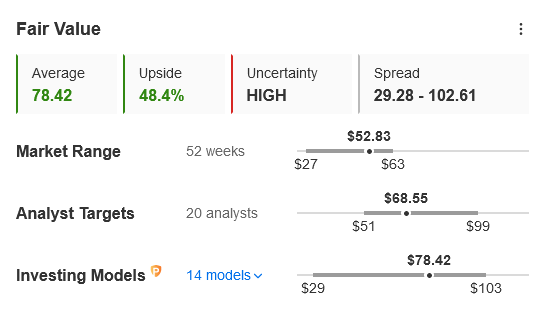

Dus nog een olie- en gasspeler op onze lijst. Loeb heeft zijn positie in Ovintiv (NYSE:OVV) aanzienlijk uitgebreid. Net als geldt voor veel andere aandelen in de olie- en gassector, nadert de aandelenkoers van het bedrijf zijn hoogtepunt van de afgelopen 52 weken en is de omzet ongekend hoog. Investeringen in aardgas en aardgasvloeistoffen zijn veelbelovend nu de prijzen door de situatie in Europa stijgen. Dit is de winnaar in onze lijst op basis van de InvestingPro+-informatie, met de hoogste upside van de reële waarde en diverse positieve indicatoren.

Het is allemaal wel erg veel olie en gas wat de klok slaat. Daarom gaan we ook nog een bonusaandeel van een andere toonaangevende investeerder bespreken.

Bron: InvestingPro+

Mario Gabelli/GAMCO Investors: Warner Bros Discovery

|

Naam indicator |

Waarde |

Bron: InvestingPro+ Data Explorer

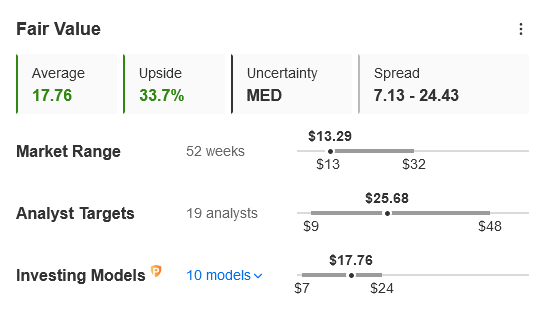

Gabelli is een andere levende legende in de beleggingswereld. De aandelen in zijn fonds hebben afgelopen jaar een rendement van 6% opgeleverd, wat absoluut niet slecht is. De meeste van de grootste participaties zijn in industriële bedrijven met een kleine tot gemiddelde marktkapitalisatie, maar de grootste aankoop van het laatste kwartaal was Warner Bros Discovery (NASDAQ:WBD), de spin-off/fusie van het Time Warner-onderdeel van AT&T met Discovery Media.

WBD en de streaming-industrie in het algemeen hebben de laatste tijd heel wat stof doen opwaaien. WBD heeft hoge schulden en de gepubliceerde informatie doet vermoeden dat er geen duidelijke strategie is voor het gecombineerde bedrijf (AOL_200628343). Maar het sterke debuut van de Game of Thrones-voorgeschiedenis House of Dragon (ANL-2878153) maakt duidelijk dat het bedrijf toch een sterke speler is. En als we het dan toch hebben over leren van de besten: veel van onze beleggers hebben geïnvesteerd in de streaming business. David Einhorn voegde WBD ook toe aan de portfolio van Greenlight Capital - hun op twee na grootste aankoop van het tweede kwartaal - en David Tepper en Dan Loeb schaften aandelen in Disney (NYSE:DIS) aan (Loeb heeft zich alvast activistisch opgesteld door een paar suggesties te doen om het bedrijf te verbeteren (ANL-2872735)). Dus of het nu gaat om het nieuwe WBD of het oude vertrouwde DIS, streaming biedt mogelijk kansen voor beleggers die verder willen kijken dan energie.

Bron: InvestingPro+

Terug naar de portfolio-basics

Dit zijn een paar ideeën van een aantal van de meest toonaangevende beleggers op de huidige markt, allemaal beleggers die zo goed mogelijk proberen om te gaan met de volatiliteit die 2022 kenmerkt. Het zijn slechts tips om mee te beginnen, want elk van deze professionals heeft zo zijn redenen om posities te nemen in de aandelen die we hier bespraken.

Nu de zomer op zijn eind loopt en iedereen weer terug naar school of aan het werk gaat, is het een goed moment om met een frisse blik naar uw portfolio te kijken. En als deze ideeën u niet overtuigd hebben, zijn er op InvestingPro+ nog veel meer beleggers om van te leren.