Macro economisch & Rentes

De markten zijn op het moment erg volatiel en de VIX (de volatiliteits index) neemt recent fors toe, omdat de Fed gisteren aankondigde, gezien de Inflatie die niet doorstijgt en de werkeloosheid keurig daalt, dat de Fed mogelijk dit jaar al gaat Taperen (het verminderen of stop zetten van obligatie aankopen), waar ze voorheen het over 2023 hadden.

Wat mij en waarschijnlijk vele anderen zich over verbazen is het feit dat de 10 jarige Amerikaanse obligaties blijft hangen op het relatieve lage niveau van 1.24%, de andere lange en korte rentes bewegen ook niet echt. Dit kan een indicatie zijn dat het grote geld, ie de obligatie beleggers hele andere dingen zien dan aandelenbeleggers en dan met name dat de inflatie echt maar tijdelijk is en de groei aan het afvlakken is.

Wat ik ook niets van snap is het feit dat landen als Australie en Nieuw Zeeland in volledige Lock-down gaan als er maar 1 of enkele besmettingen zijn, geen goed teken voor de wereldeconomie en de bedrijven daar. Bepaalde landen in Azie, zoals Vietnam en Thailand en bepaalde gebieden in China hanteren soortgelijke methoden.

Het is dus noodzakelijk om de Macro cijfers goed in de gaten te houden en dan met name de zaken die op de toekomst wijzen, zoals de Purchasing Managers indices, consumenten sentiment, werkeloosheid en natuurlijk de inflatie.

Aandelen

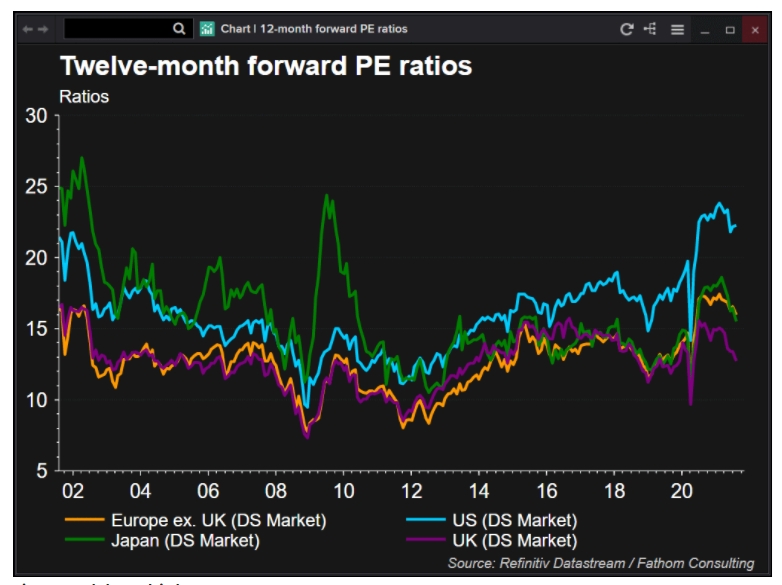

De meeste 2e kwartaal resultaten zijn geweest en hebben zoals verwacht een forse groei laten zien en de vooruitzichten voor het 3e kwartaal zijn ook goed. Dit heeft de beurzen geholpen. De waarderingen voor aandelen zijn enorm en men kan zien dat de beurzen vooral omhoog worden getrokken door maar een aantal zeer grote bedrijven, geen goed teken voor de aandelenmarkten als geheel.

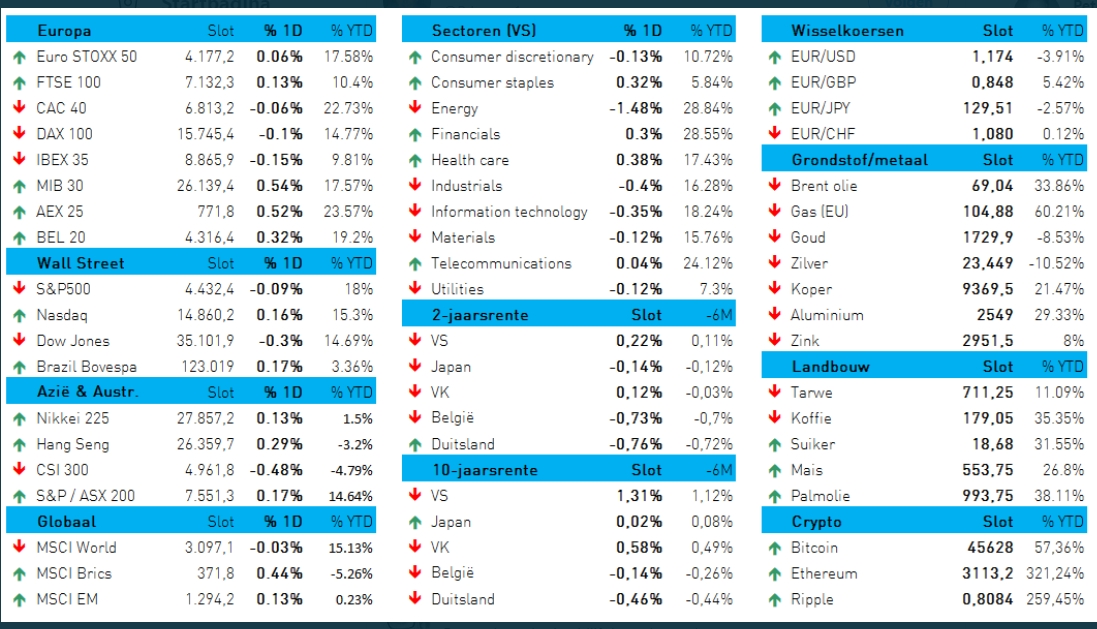

De gemiddelde winstverwachtingen zijn dit jaar met 42% gestegen en daardoor steeg de wereld index MSCI met 16% in de 1ste helft van dit jaar. Met name zijn de verliezers van 2020 nu de winnaars van 2021; energie, financiele waarden, en cyclische aandelen.

De bedrijven die met minder dan verwachte resultaten kwamen, ook als het maar iets tegenvielen of als verwacht werden flink afgestraft, ook al geen goed teken.

In de slecht presterende Chinese markt gingen de koersen verder onderuit door de strengere regelgeving door de Chinese Communistische partij.

De portefeuille

In juli nam de portefeuille af met -1.9% en over het jaar met een plus van 7.9%. De AEX steeg in juli met 3.4%.

Grootste dalers; Nagacorp (HK:3918) -23.8%, Beter Bed (AS:BETR) -22.4% & AvePoint (NASDAQ:AVPT) -13.9%. De grootste stijgers; Silicon Motion (NASDAQ:SIMO) +17%, Melexis (BR:MLXS) +7.3% & Apple (NASDAQ:AAPL) +6.5%.

Vooruitzichten

Met koersen die op of bijna op hoogste standen ooit staan, er veel wordt belegd met geleend geld en er een tapering aankomt is het beleggings-klimaat toch wat verslechterd. De lage rente en goede winstvooruitzichten behouden de beurzen voor forse dalingen.

De onzekerheid neemt toe en de vooruitzichten worden wat minder goed te doorgronden, vandaar dat ik de weging in aandelen niet ga verhogen en pas ga bijkopen als de koersen zich op lagere niveaus bevinden.

De onzekerheid neemt toe en de vooruitzichten worden wat minder goed te doorgronden, vandaar dat ik de weging in aandelen niet ga verhogen en pas ga bijkopen als de koersen zich op lagere niveaus bevinden.