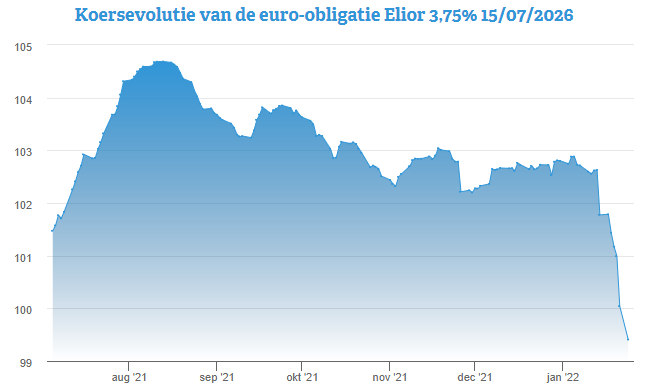

De obligatie Elior met een restduur van vier jaar kende de voorbije dagen een duidelijke dip op de secundaire markt. De beleggers hebben de risicopremie die ze vragen om hun geld uit te lenen opgetrokken voor de contractcateraar na commentaren van een ratingbureau.

De recentste transacties op de secundaire markt gebeurden aan 99,47% van de nominale waarde. Vorige woensdag was dat nog meer dan 102%. Hierdoor biedt het schuldpapier van Elior met een looptijd tot 15 juli 2026 nu een vergoeding die boven de coupon van 3,75% ligt, namelijk een rendement van 3,88% in coupures van 100.000 euro.

Downgrade bij Moody’s

Deze grote achteruitgang kan op het conto geschreven worden van een onderzoeksnota van Moody's waarin stond dat de kredietbeoordelaar de rating van de lening verlaagde van "B1" naar "Ba3". Concreet is de kredietrating van deze obligatie in coupures van 100.000 euro dus een niveau naar beneden gehaald in de (speculatieve) high-yieldcategorie. Nu gaat die echter wel gepaard met een stabiel vooruitzicht, ervoor was het vooruitzicht negatief. Dat betekent dat de rating op de middellange termijn hoogstwaarschijnlijk dit niveau zal kunnen aanhouden.

In 2023 wordt er een verbetering verwacht

Moody's verrechtvaardigt deze beslissing door te stellen dat het rentabiliteitsherstel van Elior trager dan voorzien zal verlopen door de snelle verspreiding van de omikronvariant. Het agentschap denkt nu dat Eliors rentabiliteit in het boekjaar 2023 terug op het niveau van voor de pandemie zal zitten. Tot dan heerst er onzekerheid over hoe de consumentengewoonten zullen evolueren door bijvoorbeeld het telewerken. De diversificatie richting de sectoren van de gezondheidszorg en het onderwijs is een goede zaak omdat die zodra de social-distancingregels zijn afgeschaft sneller weer op hun niveau van voor de crisis zullen komen, klinkt het nog bij Moody's.

Mondiale speler in contractcatering

Elior presenteert zich als een van de wereldleiders op de markt van de contractcatering en dienstverlening aan bedrijven, scholen, ziekenhuizen en de vrijetijdsector. De Franse groep is aanwezig in vijf landen en heeft een prominente concurrentiële positie op zijn grootste markten, zijnde Europa en Noord-Amerika. Ze geven aan dat ze wereldwijd de nummer twee zijn in contractcatering en in Frankrijk de nummer één in schoonmaakdiensten voor de gezondheidssector.

Uit zijn afgelopen fiscaal boekjaar 2020/2021 (afgesloten op 30 september 2021) blijkt dat de groep - met een beurskapitalisatie van een miljard euro op de beurs van Parijs - een omzet van 3,69 miljard euro realiseerde.