Oblis onthult u enkele operaties die in de pijplijn zitten op de primaire obligatiemarkt. Sommige daarvan kunnen snel afgerond zijn. De recent uitgegeven obligaties vindt u in onze selectie.

WMG ACQUISITION CORP - WMG Acquisition Corp, een dochteronderneming van Warner Music Group, wil naar de markt voor obligaties in euro komen. Via een nieuwe senior obligatie met een looptijd van 10 jaar en een voorlopige rating "Ba3" bij Moody's en "BB +" bij Standard & Poor's, in de speculatieve categorie dus, wil het bedrijf 445 miljoen euro ophalen. Het opgehaalde geld zal worden gebruikt voor de herfinanciering van een lening die in 2026 afloopt met een coupon van 3,625%. WMG Acquisition Corp is actief op de markt voor muziekcontent. Het aanbod omvat met name muziekopname- en publicatiediensten.

BURGER KING FRANKRIJK - Het scenario van de herfinanciering van de schulden van Burger King Frankrijk krijgt volgens Moody’s stilaan vaste vorm. Het ratingbureau verhoogde vorige week de bias of outlook voor de rating "B3" van Burger King France van "stabiel" naar "positief". Moody’s herinnerde eraan dat de groep heel wat schulden heeft die in 2023 en 2024 moeten worden terugbetaald. De aankondiging van de verkoop van Quick in Frankrijk zal Burger King Frankrijk mogelijk in staat stellen om zijn schuldengraad te verminderen en de weg vrij te maken voor een herfinanciering van zijn kapitaalstructuur, aldus analist Igor Kartavo van Moody's. De Bertrand groep, de toonaangevende onafhankelijke cateraar in Frankrijk, verkocht het merk Quick aan het Amerikaanse fonds HIG Capital. Met de deal zou volgens Agefi 240 miljoen euro gemoeid zijn. De Bertrand groep is eigenaar van de Burger King franchise in Frankrijk.

BECTON DICKINSON - Becton Dickinson overweegt een emissie op de markt voor obligaties in euro, aldus Bloomberg. De operatie zou worden opgesplitst over vier nieuwe lijnen. Volgens Bloomberg zijn de road shows al gepland. Dit Amerikaanse bedrijf, dat medische apparatuur produceert en verkoopt in een 50-tal landen, heeft ook een bod ter inkoop uitgebracht op vijf bestaande obligatielijnen.

PEPSICO - Een andere mogelijke deal is volgens Bloomberg de herfinanciering door investeringsgroep PAI Partners van de overname van de vruchtensapactiviteiten van PepsiCo. De Amerikaanse producent van chips en frisdank heeft namelijk zijn divisie vruchtensappen verkocht aan het Franse PAI Partners. De operatie zal Pepsico (NASDAQ:PEP) ongeveer 2,80 miljard euro opleveren.

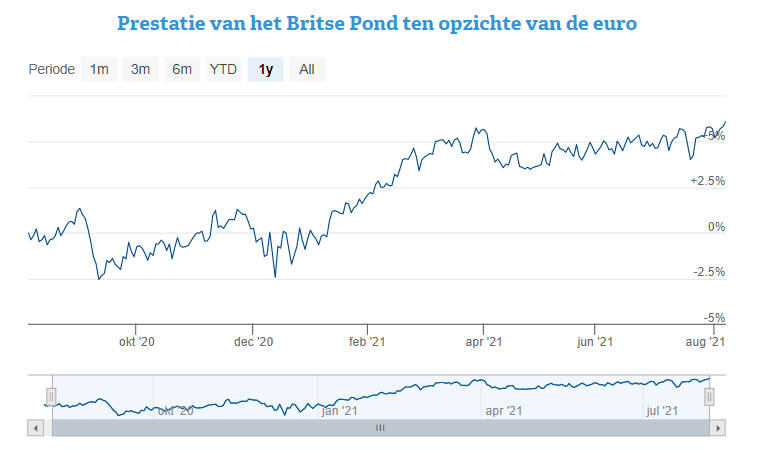

BERKELEY GROUP - In het segment leningen in Brits pond overweegt Berkeley een 10-jarige obligatie uit te geven. Deze nieuwkomer zou de status krijgen van "groene" obligatie. Het bedrijf is een van de leiders in de vastgoedsector in het Verenigd Koninkrijk.