De spanning binnen de sector van het commercieel vastgoed in de VS wordt tot in Europa gevoeld. De Duitse bank Deutsche Pfandbriefbank is een van de actoren die eraan onderhevig zijn. Haar schuldeisers zijn heel wat voorzichtiger geworden, net als kredietbeoordelaar Standard & Poor's Global (S&P).

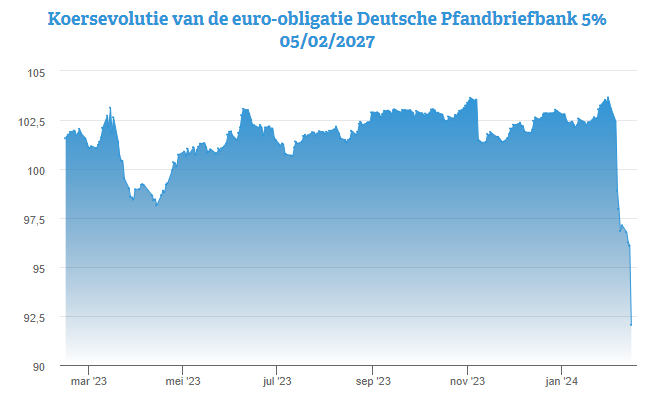

Die voorzichtigheid vertaalt zich op de secundaire markt in een sterk klimmende risicopremie voor de obligaties van de Duitse bank.

De obligatie Deutsche Pfandbriefbank AG met een looptijd tot 5 februari 2027 en een coupon van 5% noteert nu rond 92% op de secundaire markt. Eind januari werd ze nog aan meer dan 103% van de nominale waarde verhandeld. Aan de huidige koers ontvangen beleggers een rendement van 8,12%.

Standard & Poor’s geeft downgrade

De obligatie is uitgegeven in coupures van 1.000 euro en kreeg tot voor kort van Standard & Poor's een BBB-rating in de investment-gradecategorie.

Sinds 14 februari staat S&P echter niet meer zo positief ten opzichte van de obligaties van Deutsche Pfandbriefbank. Het besloot de rating van de obligatie in kwestie een niveau te verlagen, van BBB naar BBB-. De bijbehorende outlook is negatief. Dit betekent dat een nieuwe downgrade niet uitgesloten is. Mocht S&P dit effectief doen, belandt Deutsche Pfandbriefbank in de speculatieve categorie...

S&P verrechtvaardigt zijn beslissing door te wijzen op "de aanhoudende druk die de markten in commercieel vastgoed op de kwaliteit van Deutsche Pfandbriefbanks activa leggen". De kredietbeoordelaar is van mening dat de Duitse bank zich op "een significant niveau toespitst op de financiering van commercieel vastgoed", "een sector met grote structurele veranderingen, vooral op het vlak van kantoorruimtes en de retailhandel".

Volgens S&P zal Deutsche Pfandbriefbanks ratio van niet-performante leningen stijgen. Het agentschap gaat er tevens van uit dat de moeilijke condities op de markt van het commercieel vastgoed gedurende gans het jaar zullen aanhouden, zeker in de VS en Duitsland. "Dit zette ons aan tot een negatieve herevaluatie van het risiconiveau van de bank", besluit S&P.

"Nood aan herfinanciering ruimschoots gedekt voor 2024"

Op 7 maart zullen beleggers bijkomende en meer gedetailleerde informatie krijgen, want dan publiceert Deutsche Pfandbriefbank haar jaarresultaten. De bank probeerde hen reeds gerust te stellen.

Zo beweerde ze recent in een persbericht dat haar oorlogskas groot genoeg is "om gedurende zes maand te kunnen functioneren zonder nood aan vers geld van de kapitaalmarkten". Wat betreft de nood aan herfinanciering op de kapitaalmarkten preciseert ze nog dat ook die "ruimschoots gedekt is voor 2024".

"Grootste vastgoedcrisis sinds de financiële crisis"

De voorbije dagen werd Deutsche Pfandbriefbank nauwlettend gevolgd door de beleggers. De bank kondigde tijdens de bekendmaking van haar voorlopige jaarresultaten namelijk aan dat ze haar provisies gaat optrekken om het hoofd te bieden aan de fragiele toestand waarin de Amerikaanse sector van het commercieel vastgoed zich bevindt.

"Rekening houdend met de aanhoudende zwakte van de vastgoedmarkten heeft Deutsche Pfandbriefbank haar risicoprovisies in het vierde kwartaal van 2023 nog verhoogd", staat er in het communiqué van 7 februari. Ze voegde eraan toe dat ze "dankzij haar financiële soliditeit rendabel blijft, zelfs al zit de vastgoedsector in de grootste crisis sinds de financiële crisis".

Telewerk, rentevoeten, herfinanciering…

Het Amerikaanse commercieel vastgoed staat nu al meerdere weken onder druk. Het is zo erg dat zelfs minister van Financiën Janet Yellen zich zorgen begint te maken. Ze sprak haar bezorgdheid uit over de spanning die er heerst bij de banken en de bezitters van handelspanden.

Die spanningen zijn het resultaat van een samenloop van factoren zoals de verdere ontwikkeling van het telewerk (waardoor er veel leegstand is), de hogere rentevoeten en de moeilijkheden die sommige spelers ondervinden om zich te herfinancieren.

Doordat Deutsche Pfandbriefbank actief is op de Amerikaanse immomarkt heeft ze het hard te verduren, hoewel er ook andere actoren getroffen worden. Zo heeft Deutsche Bank (ETR:DBKGn) eveneens haar provisies voor wanbetalingen in de Amerikaanse vastgoedsector verhoogd.

Toen de Amerikaanse bank New York Community Bancorp (NYCB) aankondigde haar dividend met 70% te verlagen om de balans te verbeteren vormde dit de perfecte samenvatting van hoe zorgwekkend de toestand is. NYCB, dat ook met managementproblemen kampt, zag daarnaast haar rating dalen naar de speculatieve categorie en haar aandeel een forse duik nemen op Wall Street.