Deze vrijdag richten we onze aandacht op een van Bombardiers obligaties, een groep uit Québec die zich momenteel toelegt op de bouw van businessjets. Het gaat meer bepaald over de obligatie met een restduur van vier jaar.

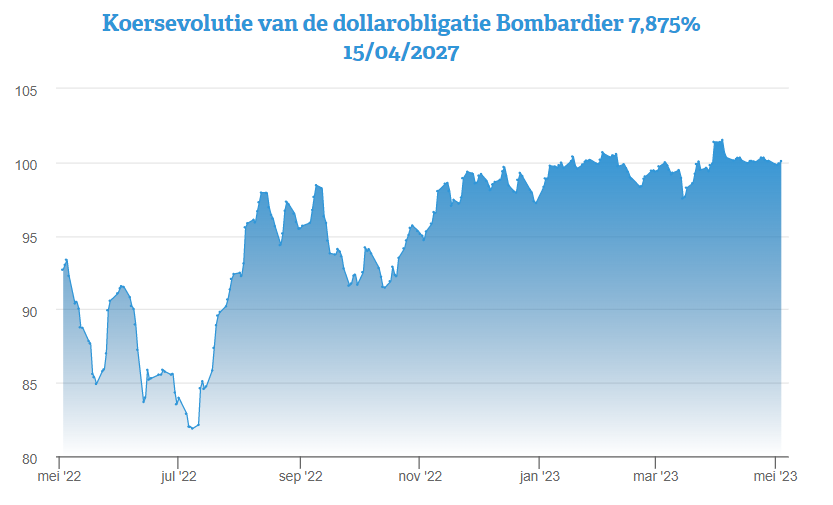

De lening in coupures van 2.000 dollar noteert nu op de secundaire markt aan 100,08% van de nominale waarde. Beleggers rijven dus een rendement van 7,85% binnen op basis van een coupon van 7,875% en een looptijd tot 15 april 2027.

"Schuldenafbouw gaat sneller dan voorzien"

De rating bij Standard & Poor's ligt op B (stabiele outlook) in de (speculatieve) high-yieldcategorie. Tot 1 mei was dat nog B-. S&P heeft de rating van de vliegtuigbouwer dus een niveau hoger getild. Voor de obligatiehouders is dat goed nieuws, zeker omdat Moody's in april al een gelijkaardige aanpassing doorvoerde.

S&P haalt de operationele stabiliteit aan en een goed gevuld orderboekje gecombineerd met de vervroegde terugbetaling van schuldpapier. Hierdoor verloopt de schuldenafbouw sneller dan voorzien.

Opnieuw aanknopen met winst en hogere marges...

De aankondiging van de kredietbeoordelaar kwam er enkele dagen nadat de groep zijn kwartaalresultaten bekendmaakte. Resultaten die opnieuw met winst gepaard gingen in tegenstelling tot de rode cijfers van een jaar geleden. De groep uit Montreal knoopte terug aan met winst dankzij een gestegen aantal leveringen, hogere verkoopsprijzen en meer inkomsten uit zijn dienstverleningsactiviteiten. Uit een persbericht van eind april blijkt tevens dat de winstmarges werden opgetrokken.

Bombardier (TSX:BBDb) heeft in dit jaarbegin dus al een goede basis gelegd en zag zijn aantal afgeleverde vliegtuigen in dit kwartaal (ten opzichte van dezelfde periode vorig jaar) met 22% stijgen. Dit is alleszins de bevestiging van de doelstelling om in 2023 138 jets af te leveren, 15% meer op jaarbasis. De Canadese groep kan uitpakken met een orderboekje van 14,8 miljard dollar (+/- 13,4 miljard euro).

Focus op privéjets

Na in 2020 met het bankroet geflirt te hebben begint de herstelstrategie van Bombardier, die erin bestond zich enkel te concentreren op de bouw van zakenjets, dus vruchten af te werpen. De onderneming verkoopt momenteel twee soorten vliegtuigen (Challenger en Global) en biedt ook de bijbehorende diensten aan. Wereldwijd telt de vloot van Bombardier-vliegtuigen ongeveer 5.000 actieve jets bij een brede waaier aan economische, particuliere en overheidsactoren.

Op de beurs van Toronto loopt de beurskapitalisatie van het concern op tot 5,9 miljard Canadese dollar (+/- 3,9 miljard euro). De recentste jaarcijfers kan u hier lezen.