Macro economisch & Rentes

De recent data over de inflatiecijfers en werkeloosheid cijfers brachten grote volatiliteit in de markten met wel uitslagen van 5% in een kort tijdsbestek.

Deze week wordt enorm belangrijk hoe de inflatie zich gedraagt in Amerika, wat weer een leidraad kan zijn voor de rest van de wereld. Lossen de supply-side problemen in china zich een beetje op door het opheffen van Covid restricties en heeft het export verbod van chips en andere onderdelen ook invloed op de supply side vanuit china?

De data over de inflatie morgen wordt cruciaal voor de richting van de markt. Na de wat tegenvallend Producer Prices Index over november in Amerika, 6.2%, verw 5.9 (6.7) wel lager tov oktober en met de kanttekening dat de cijfers die de Fed gebruikt niet helemaal recent zijn.

De onderliggende data zoals bijvoorbeeld woonkosten, 2e handsauto’s en energie harder gedaald zijn dan terug te vinden in de PPI over november.

Hetzelfde gaat gelden voor de CPI cijfers van morgen, een kern inflatie van 6.1% tegen een inflatie van 6.3% in oktober en een CPI van 7.3% (7.7%).

Men verwacht dat de rente een hoogste niveau van rond de 5% gaat bereiken in 2023 en in Europa rond de 2.75% door de precaire situatie van met name Italië met haar enorme schuldenlast. Een hogere rente kunnen de zuidelijke schuldenlanden moeilijk dragen.

De kans is erg groot dat Amerika en Europa al in een recessie zitten, ook gezien het feit dat de korte rentes zich boven de lange rentes bevinden.

Het belangrijkst voor aandelen is de vraag met hoeveel procent gaan de winsten dalen en welke sectoren zullen het minst worden getroffen.

Interessant te zien dat de te verwachte omzet in de sp500 index relatief stabiel blijft (rode lijn) en de winst dalende is maar niet fors (witte lijn), de sp500 index zit nog in een dalende trend (bruin) en de koers/winstverhouding iets is opgelopen tov de dip in oktober (blauw)

De portefeuille

Door de relatief grote cash positie van 30% en de forse daling van de $, steeg de portefeuille maar met 2.7% tegenover een plus van 8% in de AEX, wat het jaar resultaat brengt van -8.9% en de AEX -9.3%.

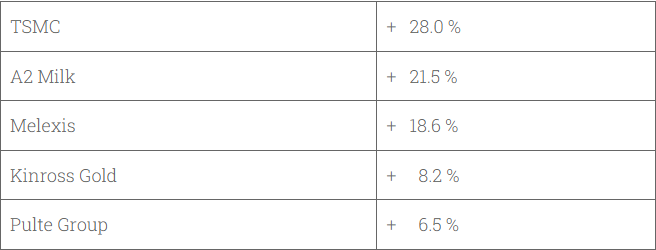

Grootste stijgers;

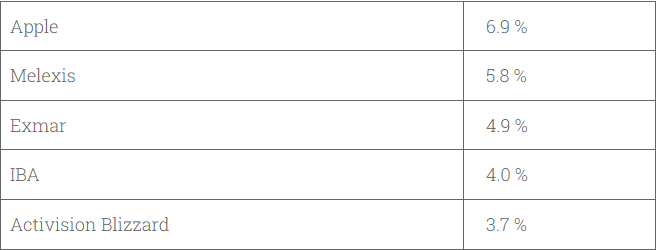

Grootste posities;

Vooruitzichten

Ik heb overwogen de portefeuille af te dekken voor de inflatiecijfers morgen maar dat is dan gokken op de cijfers. Meestal is het beter om de situatie en vooral de commentaren van Powell goed te analyseren om de juiste richting te pakken te krijgen.

Waarderingen zijn redelijk, niet goedkoop maar ook niet duur, maar wel als de winstverwachting naar beneden worden aangepast.

Mijn inziens zullen neerwaartse aanpassingen vanaf begin januari kunnen ontstaan wanneer bedrijven met hun jaarcijfers komen en de verwachtingen voor 2023 binnen gaan druppelen.

Mocht de inflatie morgen hoger uitkomen dan verwacht, dat hoeft de renteverhoging van de Fed as woensdag niet meer te worden dan de verwachte +0.5%, omdat ik uit de woorden van Powell kan aannemen dat ze er degelijk rekening mee houden dat ze te ver zijn doorgeschoten en nu moeten oppassen voor deflatie en een ergere recessie dan dat ze nu rekening mee houden.

In Europa staan ze er een stuk minder goed voor omdat de energierekening veel harder drukt op de economie dan in Amerika, die min of meer self-suffient is de energiebehoefte.

Ook de sterke dollar, naast de supply side kosten stijgingen verhogen de kosten voor het bedrijfsleven.

Dus de data van deze week (ook veel data over de inflatie in de diverse Europese landen) zouden het hele plaatje compleet kunnen veranderen, maar om hierop te speculeren is puur gokken en daar houdt ik me liever niet mee bezig.

Liever iets betalen als verzekeringspremie (dwz analyseren) dan op zwart of rood in te zetten.

Technisch: een niveau van 3.900 in de belangrijkste index ter wereld zal de dalende trend continueren, maar een SP500 van boven de 4.100 en daarna 4.300 zou ons uit de bearmarkt kunnen halen en in een bull markt kunnen brengen.

Succes gewenst deze week!