Macro economisch

De markt was al vooruitgelopen op goede Amerikaanse inflatiecijfers over december afgelopen donderdag, deze kwamen in lijn binnen met een daling van 7.1% naar de verwachte 6.5% en de Core CPI van 6% naar 5.7%.

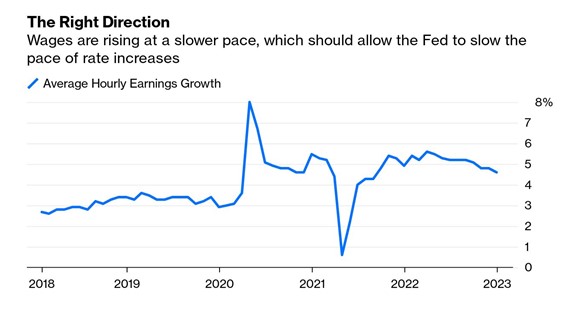

De Fed blijft voornamelijk nog havikachtig klinken, maar tussen de regels kan men lezen dat men bijna aan het eind is van de renteverhogingen en de aangegeven 5/5.25% moet gezien worden als het maximale voor dit jaar.

Waar de Fed erg op let is de service inflatie (het grootste deel van de economie) die wel steeg van 7.2 naar 7.5%.

Door deze te strenge houding m.i. komt de huizenmarkt flink onder druk en kunnen ze de economie harder raken dan noodzakelijk.

Het is mij opgevallen dat de Fed meer met woorden vecht tegen de inflatie dan met daden. En weet je, het werkt nog ook.

Je zou denken dat door het snelle tempo en de flink gestegen rente de economie om zeep zal worden geholpen, maar het tegendeel is waar.

De recente macro economische data laat een vertraging zien, maar wijst niet op een zware recessie of een felle daling in de economie. Misschien kan zelfs een recessie voorkomen worden is de consensus.

In Europa zag het er erger uit door de stevige Energiecrisis door de oorlog en met name de Gas leveranties uit rusland. De mega sterk oplopende prijs van gas leek het Europese industriepark duidelijk in zware problemen te helpen.

Een zeer milde winter en nog steeds relatief hoge gasvoorraden (ook met het zicht op de winter van 2023) drukt de prijs van gas fors, mede geholpen door de sterk afgenomen activiteit in china door covid en nu vele zieken die de productiviteit daar laag houdt, wordt er veel LNG richting Europa gestuurd.

Een blessing voor de economieën en de consumenten die nu meer over kunnen houden voor consumptie dan om zich warm te houden of te transporteren.

Opmerkelijk is het feit dat na jaren covid, de grootste bestedingen naar vakanties en leissure gaat; uitgaan en vertier.

Wel moet men nog rekening houden dat voedselkosten nog redelijk hoog zullen blijven.

De maand december werkt getypeerd als een maand waar velen zeer negatief waren voor de toekomst.

Op dit moment kunnen we zeggen dat de situatie veranderd is van het glas is half leeg, naar het glas is halfvol.

Rentes

Door de dalende inflatie in Amerika en andere landen, zijn de wereld rentes licht gedaald, de 10jaars staat nu op 3.5% (hoogtepunt 4.25%) en de 3 maands op 4.62%, een indicatie dat er met een recessie rekening wordt gehouden.

Eveneens in Europa komt de rente naar beneden, bijvoorbeeld Duitsland van 2.56% eind december naar 2.19% nu, wat de aandelenbeurzen een goede boost geeft. De tijden van hoge rentes lijken schijnbaar achter ons te liggen.

Op 1 februari wordt er nu een rente stijging van 25basispunten verwacht naar 4.5/4.75% en dan nogmaals 25bp op de volgende meeting 31 maart 2023.

Aandelen

Aandelen deden het niet best doordat de Centrale Banken hun harde beleid blijven doorzetten, ondanks data wat wijst op een afzwakkende inflatie en dat de economieën onder druk komen door de snelle stijgingen van de rentes en het besef dat de centrale bankiers achter de curve aanrennen en weer te laat zijn.

Recessie in 2023 was het woord van de maand december. Met de relatief hoge rentes werd de assetallocaties aangepast, van aandelen naar obligaties en cash.

De portefeuille

In tegenstelling tot de AEX die een min liet zien van 4.8% steeg mijn portefeuille met 0.4% en brengt het jaar resultaat op een min van 8.5%, tegenover een aderlating van 13.7% in de AEX en -19.4% in de S&P500.

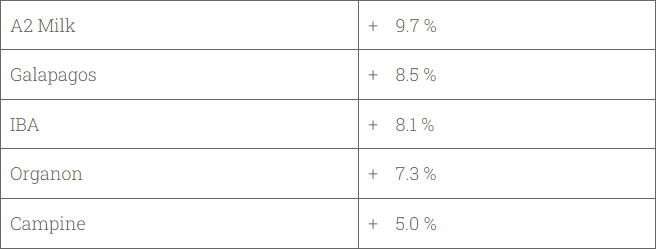

Grootste stijgers;

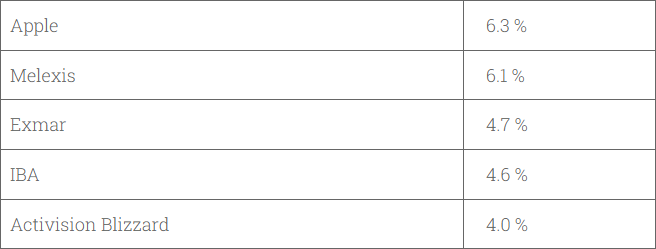

Grootste posities;

Vooruitzichten

US banken

Vorige week opende 3 grote Amerikaanse banken het 4e kwartaal cijferseizoen, de resultaten kwamen licht hoger uit als verwacht, met hogere voorzieningen voor slechte leningen en mindere resultaten voor de effecten en Merger & Acquisition sectoren.

Er werden verder geen concrete vooruitzichten gegeven door de banken. Wel een positief trigger zou kunnen zijn dat er banken zijn die de nieuwe details van Basel3 afwachten m.b.t. tot hun aandeleninkopen.

Q4 winsten

Er wordt rekening gehouden met een daling van 4% in de sp500 bedrijfswinsten voor het 4e kwartaal.

Terugkomend op de bankencijfers kan men zien dat er in totaal $ 2.25mrd extra is voorzien voor slechte schulden, haal je deze uit de resultaten, dan zijn de resultaten duidelijk beter dan verwacht en worden de Q4 resultaten mogelijk te laag ingeschat, dus een potentiële opsteker voor de aandelen.

Ik vermoed dat de vooruitzichten voor veel bedrijven nog erg onzeker zijn en dat er niet veel bedrijven zullen zijn die een duidelijk uitspraak willen gaan maken voor 2023.

VIX

De VIX, de volatiliteit ’s index, is gedaald naar 18 (onder de 20 is positief), een goed teken en geeft beleggers weer moed toe te voegen aan hun aandelenposities.

Beleggers of gokkers zijn weer risk on, Bitcoin is fors opgelopen en staat weer boven de 21k.

Goldilocks scenario nu op de kaart, een relatief sterke economie met neergaande inflatie, als nu de lonen een verdere vertraging laten zien dan kunnen we verder omhoog.

Mits de bedrijfsresultaten niet gaan tegenvallen.

Er staat enorm veel geld aan de zijlijn (volgens Morgan Stanley) te wachten om in aandelen te gaan, als het woord pauze of pivot meer en meer gehoord wordt worden de kranen open gezet.

So far so good.