Met dit bericht wil ik het ietsje anders doen en zal wat meer belangrijke grafieken naar voren brengen ter ondersteuning waar we nu staan en wat de mogelijke scenario’s kunnen zijn waar de aandelenmarkten naar toe kunnen.

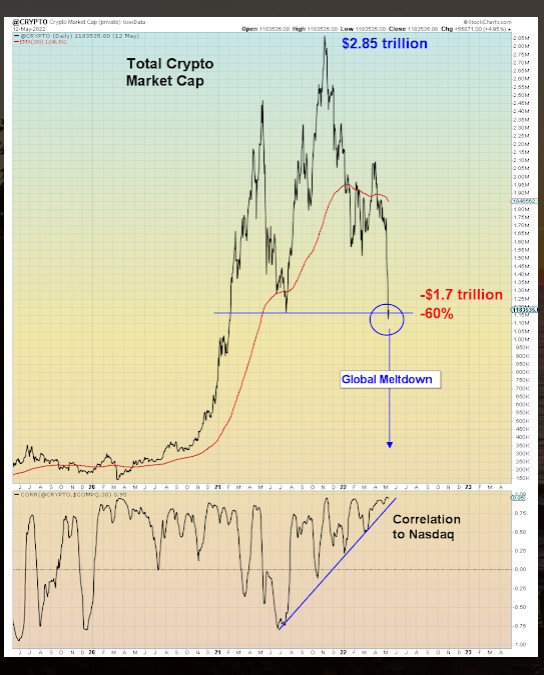

Om maar meteen met de deur in huis te vallen, een markt waar ik niet in beleg en zie als een Ponzi scheme; de Crypto markt;

De fors opgelopen speculatie in de beleggerswereld loopt eruit en is nog steeds bezig m.i.

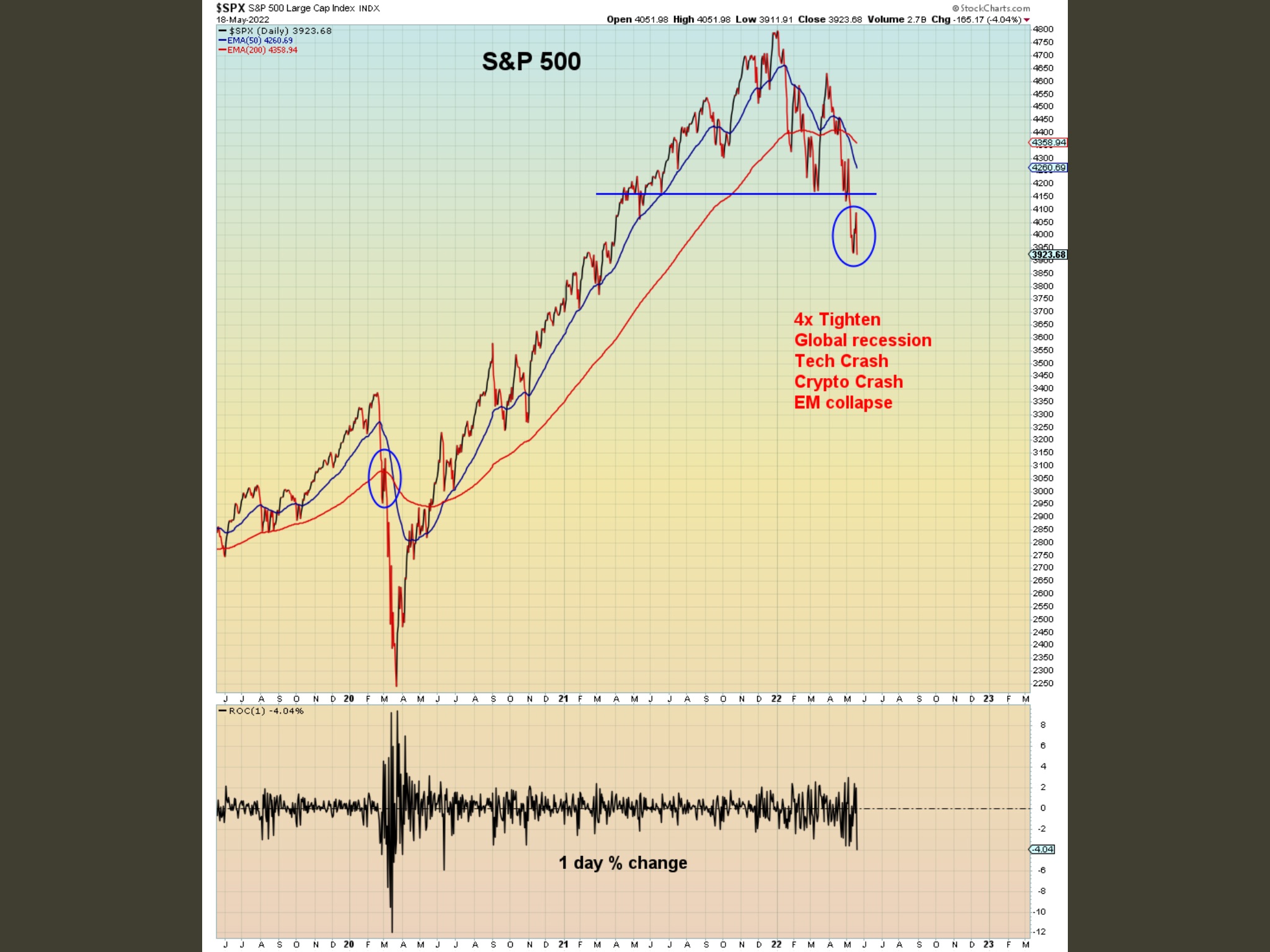

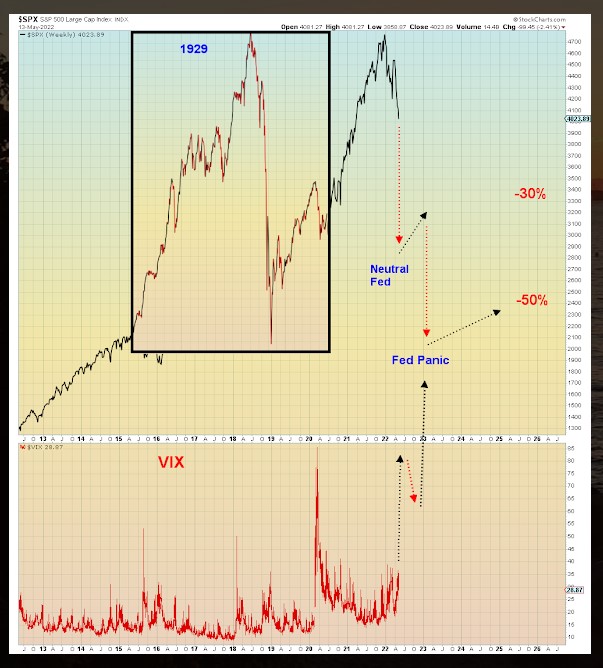

De belangrijkste index; de S&P500 in vergelijking met 1929… en waar we nu staan met de diverse gebeurtenissen;

ETF’s en Derivaten

Omdat de markten overheerst worden door het beleggen in ETF’s (mandjes van aandelen) en de enorme derivaten posities is de volatiliteit fors toegenomen omdat de aandelen en crypto markten zijn gaan dalen. In 2020 en 2021 is na de forse val in het begin van Corona en het forse herstel, de zelfgenoegzaamheid (Complacency) erin geslopen en verwachten velen dat er maar een richting was voor aandelen en Cryptos, net als bij de huizenprijzen voor 2008/9.

Nu aandelen dalen wordt dit versterkt door de negatieve spiraal van o.a. derivaten. De wereld is enorm versneld en met een druk op de knop kunnen met name professionele partijen hele portefeuilles meteen volledig afdekken. En omdat mensen nu eenmaal kudde dieren zijn wordt dit gedrag gekopieerd. Met het risico dat je altijd achter de markt aanloopt en verkeerde beslissingen neemt.

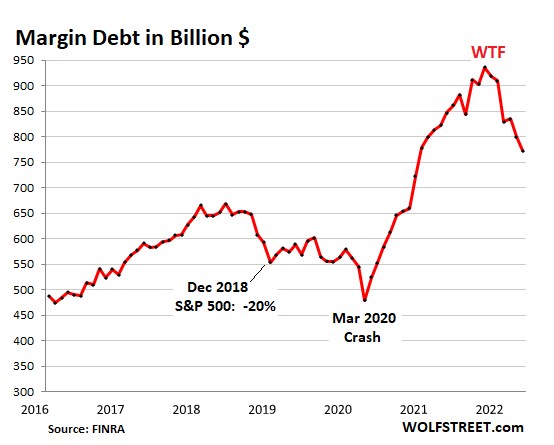

Door de forse speculatie in 2020 en 2021 zijn de omzetten in derivaten enorm toegenomen en ook het beleggen met geleend geld (leverage), wat er nu voor een deel uitloopt door margin calls (aandelen en Cryptos worden automatisch verkocht als de marge verplichtingen onder een bepaald niveau komt), ook wordt er nu minder op krediet gekocht, maar zoals de grafiek laat zien nog hoog relatief;

De portefeuille

De portefeuille daalde in april met 3.7% en de AEX met 1.8%.

Beste 3: VGP (EBR:VGP1) +6%, de chinese tech etf met 3.4% en Boskalis (AS:BOSN) +1.8%.

Grootste 3 posities; Hunter Douglas (AS:HUDN) 12.9%, Apple (NASDAQ:AAPL) 8.7% en Campine (EBR:CAMB) 5.6%.

Pros en Cons

De Amerikaanse consument staat er ondanks de hoge inflatie goed voor, schulden zijn laag en ondanks de aandelendalingen is er nog veel spaargeld.

De meeste bedrijven hebben uitstekende balansen; minder schulden en veel cash, dividenden en aandelen terugkopen blijven relatief hoog.

De Institutionele beleggers hebben dit jaar relatief veel cash opgebouwd, wat op den duur weer belegd moet worden.

De Inflatie verwachtingen zijn in april gedaald van 6.6% naar 6.3% en algemeen wordt verwacht dat de Inflatie verder gaat dalen in de 2e helft van 2022. De inflatie is nu minder structureel als in de jaren 70 (aanvoerketen, onder-investeringen Olie & Gas bedrijven en de oorlog).

Het Belegger’s sentiment is op dit moment erg negatief. Blinde paniek is niet aanwezig, gezien de geleidelijke dalingen van aandelen en crypto’s. Maar er is nog geen sprake van Capitulatie, zoals in een echte Crash.

Er is nog geen echt alternatief voor aandelen, met 10 jaar rentes van rond de 1% in Duitsland en rond 3% in Amerika.

Recessie angst is zeer groot op dit moment. Veel economen (hebben het vaak verkeerd) zeggen 50/50 (had niet anders verwacht van ze).

Door de oorlog blijft de Inflatie hoog, met name Energie en Voedsel, wat de koopkracht van consumenten fors onder druk zet. Het woord Stagflatie zie ik steeds vaker opdoemen.

De lockdowns in China heeft een duidelijk effect op de wereld economieën en de Inflatie. Een losser beleid en meer Chinese stimuli kan de wereldeconomie gaan helpen.

Goldman ziet nu eindelijk ook in dat de Chinese vastgoedmarkt verder kan imploderen en een flink effect op de economie kan gaan hebben.

Conclusie

Voorspellen is bijna onmogelijk, zeker als het om de toekomst gaat.

Gezien de data, het sentiment en de FED die veel te laat heeft gereageerd wordt er rekening gehouden met een Recessie door de teruglopende vraag en de hoge prijzen. Ik vind de angst hiervoor erg overdreven in de markten, vooralsnog ziet het er naar uit dat het een milde zal zijn, maar veel partijen zien een 2008/2009 scenario opdoemen.

Natuurlijk is dit wel mogelijk als alle toekomstige gebeurtenissen negatief zullen gaan uitkomen, een verder en langdurige slepende oorlog in de Oekraïne, Imploderen van Chinees vastgoed, Stagflatie, de Fed die de rente boven de Inflatie gaat verhogen, noem de usual suspects maar op.

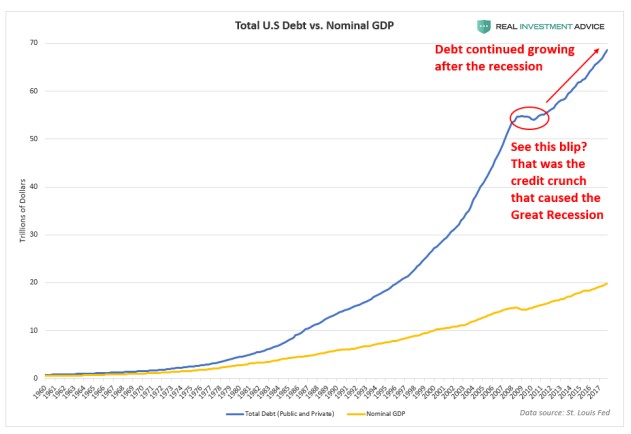

Een recessie is al jaren uitgesteld door de diverse Centrale Banken en zou een keer moeten plaatsvinden. Wat me in het achterhoofd wel zorgen baart is de torenhoge schulden van de overheden. De afbouw van deze schulden de komende jaren zou de rente wel eens flink kunnen verhogen.

En zoals iedereen weet, in deze Leveraged World (alle investeringen, grote aankopen zoals Huizen, Kantoren, Fabrieken, Warenhuizen etc, Auto’s, boten noem het maar op, voor grote delen gefinancierd met schulden) is door deze schuldengroei de toekomst naar voren gehaald, en zal er op den duur een prijs voor betaald moeten worden.

Uiteindelijk zal het rendement van aandelen bepaald worden door de rentestand en de verwachtingen hieromtrent en natuurlijk de bedrijfswinsten en verwachtingen.

We hebben volgens mij het dieptepunt nog niet bereikt. Kijkt men naar de ontwikkeling vanaf 2008/9 dan zou de AEX (nu 683) uit kunnen komen op 625 (zie chart).

Omdat de markten zo enorm volatiel zijn doe ik vrij weinig en kijk naar aandelen met lage waarderingen en uitstekende rentabiliteit en gezonde balansen. Ik concentreer me niet op de zogenaamde groei of waarde aandelen, maar leg wel een focus op snellere groei dan de markt of sectoren en met name de concentratie op Prijs/Kwaliteit.

Ik wacht het liefst de 2e kwartaal resultaten af (pas begin augustus) om te zien hoe de groei eruitziet en wat de bedrijven verwachten voor de toekomst. Mocht de markt verder verslechteren dan houd ik het niveau van 625 in de AEX aan om nieuwe aankopen te doen. Natuurlijk wel als het economisch klimaat en de vooruitzichten niet verder fors verslechteren. Op dit moment is de metafoor; ‘Het glas is half leeg’.

Met het volgende bericht zal ik met een Masterlijst van bedrijven komen waarin ik graag beleg en welke ik daadwerkelijk in Portefeuille heb.

Suc6 voor de komende maanden.