Het is aannemelijk dat de cyclische beweging op de goud- en zilvermarkt is begonnen. Zo staan beide edelmetalen hun mannetje en koersen inmiddels boven het 50-weeks gemiddelde ($20.65/oz voor zilver) en ($1.796.13/oz voor goud). Ook vormde de verassende beleidsaanpassing van de Bank of Japan een forse koersstijging, waarbij de Japanse centrale bank zijn monetair verruimende beleid gaat afzwakken. Als gevolg hiervan noteerde zilver respectievelijk +5% op de dinsdag en goud ruim +1,5%.

Technische analyse goud en zilver

Na een piek in augustus 2020 , veroorzaakt door de massale QE (kwantitatieve verruiming) bevinden de goud- en zilvermarkt zich in een consolidatie van meer dan twee jaar. Deze consolidatie werd eind september voltooid en werd gevolgd door een scherpe rally in goud, zilver en mijnaandelen.

Vanuit de technische analyse lijkt de edelmetaalmarkt klaar om op een permanent hoger niveau af te stevenen – let op de weergave in de MACD in de bovenstaande grafiek. De MACD (Moving Average Convergence Divergence) is een technisch hulpmiddel voor meerjarige wekelijkse grafieken, aangezien deze langzamer beweegt dan de RSI (Relative Strength Index) en tot op zekere hoogte het langetermijnpotentieel voor een beweging in de markten weerspiegelt.

Fundamentele analyse goud en zilver

Als reactie op de aanhoudende bear markt op de beurzen en de groeiende angst voor een nieuwe crisis op de kredietmarkt, verwacht ik een verschuiving van investeringskapitaal uit financial assets naar grondstoffen, wat een verschuiving naar fysiek goud en zilver met zich mee zou kunnen brengen, gevolgd door een speculatieve razernij in mijnaandelen, zoals de laatste tijd te bespeuren is.

In de institutionele beleggingsportefeuilles is een klein percentage van de activa toegewezen aan goud en zilver (minder dan 1%). Goud wordt vaak aangeprezen als belegging voor portefeuillediversificatie, naast traditionele aandelen en obligaties. Nieuw onderzoek door Oxford Economics adviseert echter dat zilver ook moet worden opgenomen in een multi-asset beleggingsportefeuille.

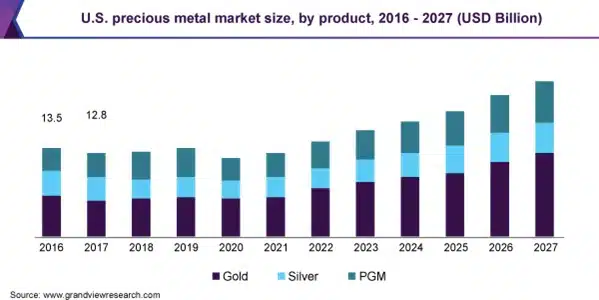

Oxford Economics ontdekte dat beleggers baat zouden hebben bij een zilverallocatie van 4 tot 6%, wat aanzienlijk hoger is dan de huidige zilveraanhoudingen van de meeste institutionele en particuliere beleggers. Als (institutionele) beleggers slechts 2-3% van hun activa zouden toewijzen aan edelmetalen, gaat dit gegarandeerd gepaard met torenhoge prijzen voor goud, zilver en mijnbouwvoorraden, gezien het volume fors zal toenemen. En zoals u kunt zien, neemt de gezamenlijke marktkapitalisatie elk jaar lineair toe.

Het is daarmee nog altijd een bijzonder goed moment om te beginnen met het alloceren van uw vermogen in zilver, of het toevoegen aan een bestaande positie gezien de inflatoire omgeving waarin we ons bevinden. Zilver wordt, net als goud, beschouwd als een uitstekende inflatie- c.q. currencyhedge, zoals ik inmiddels al meermaals heb geschreven.

Na de Russische invasie van Oekraïne eerder dit jaar, zorgde de vlucht naar een veilige haven ervoor dat de zilverprijs de grens van $26/oz passeerde, wat voor het laatst het geval was in augustus 2021. Deze zilveren rally bleek toen al een schot in de roos. Een agressieve renteverhogingscampagne door de Fed in combinatie met een krachtige Amerikaanse dollar, heeft de edelmetaalmarkt behoorlijk onder controle gehouden.

Desondanks de ruime koersstijgingen afgelopen weken, staat de Fed nog altijd op de rem, ook al zijn ze versoepeld met verhogingen van 75 bps tot 50 bps. Ze zouden in februari op 5%+ moeten staan na de stijging met 50 basispunten van de afgelopen week. We beginnen nu pas de mogelijke effecten te zien van een verslechterde arbeidsmarkt en een vertraging van de economie. Ik verwacht dat dit zal stijgen naarmate we 2023 ingaan. Dat de teugels iets gevierd worden is direct terug te zien op de grafiek. Zilver is de afgelopen drie maanden namelijk met +20% gestegen en goud met ruim +8%.

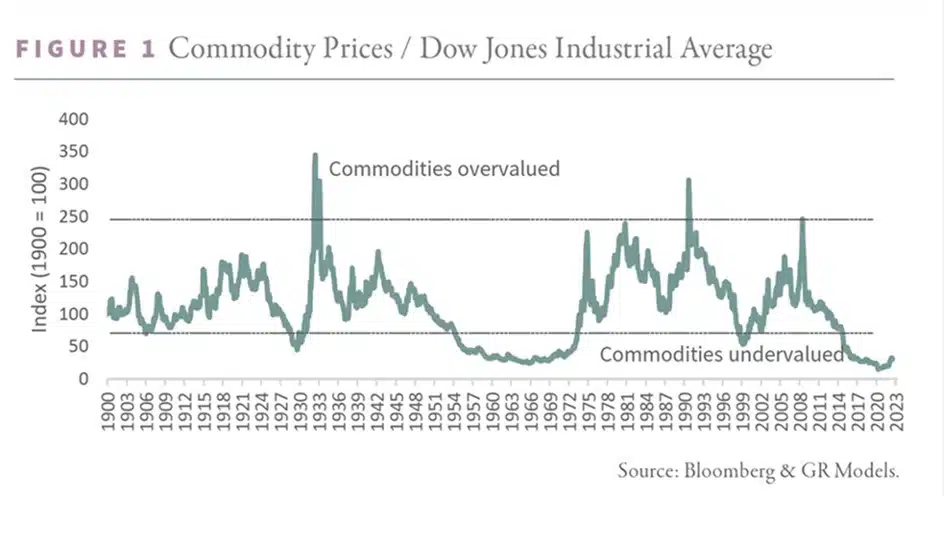

Het belang van Commodity Prices/DJIA-grafiek

Inflatie, veranderingen in valutawaarden en andere macro-economische factoren hebben minder invloed op reële activa dan op financiële activa. Dit maakt ze tot goede beleggingen in periodes van hoge inflatie, zoals nu. Dat reële activa explodeert in relatieve waarde ten opzichte van financiële activa is logisch omdat grondstoffen schaars zijn in verhouding tot geld.

De grafiek van de verhouding van Commodity Prices (prijzen van grondstoffen) versus de Dow Jones Industrial Average laat zien dat er in een tijdsbestek van 120 jaar geen betere opstelling voor grondstoffen is geweest dan nu.

Er zijn veel redenen om optimistisch te zijn over grondstoffen en veel om aan te geven dat de inflatie niet snel zal verdwijnen, waardoor de voorwaarden worden geschapen voor een meerjarige opwaartse trend voor grondstoffen. Hiermee breekt zich een tijdperk aan waarin het uitermate interessant is om te beleggen in goud of zilver.