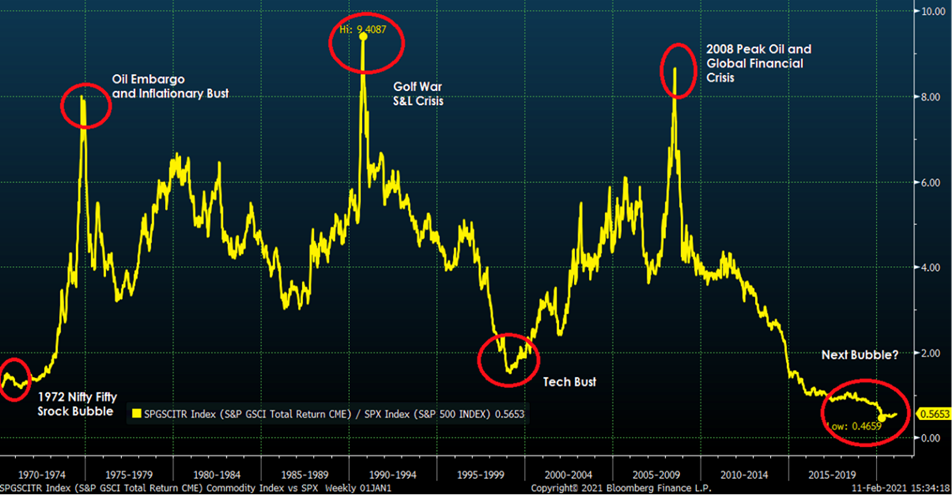

Het is u vast niet ontgaan dat er volgens diverse analisten een heuse commodity supercyclus aanstaande is. Heel beknopt: die hebben we net achter de rug. Enerzijds zijn er fundamentele factoren te benoemen zoals schaarste en de befaamde equity/commodity ratio die in het voordeel is van grondstoffen. Anderzijds, volgens de technische analyse zit er weinig momentum achter deze 'boom' en laten we ook niet voorbij gaan aan het feit dat met mogelijke deflatie op komst, deze supercyclus wellicht al het eindstation heeft bereikt. Getreurd nieuws? Nee zeker niet. Waarom, dat leg ik u graag uit in deze blog.

Het verschil tussen A- en B-type grondstoffen

Wat allereerst belangrijk om te vermelden is, is dat A-type grondstoffen niet geschikt zijn voor 'buy and hold' als we naar de standaard deviatie kijken, ofwel de volatiliteit. Enkele grondstoffen - waaronder goud en zilver - zullen op de lange termijn wél altijd in waarde stijgen. Hierom zijn edelmetalen een B-type. Goud is een holding in een centrale bank en omdat centrale banken prijsstabiliteit als kerntaak hebben, is het van belang dat een centrale bank deviezen aanhoudt, waarbij volatiliteit wordt gemitigeerd. Zo heeft goud in 2021 op grond van Basel-III regulaties een Tier 1 status verkregen (een zero risk weighting).

Omdat de overige edelmetalen een correlatie hebben met goud, profiteren ook zij van dit gegeven. Zo heeft zilver bijvoorbeeld een correlatie van 0,8 t.o.v. goud, wat betekent dat zilver voor ca. 80% de koers van goud volgt. Hiermee vormt goud het anker van zilver.

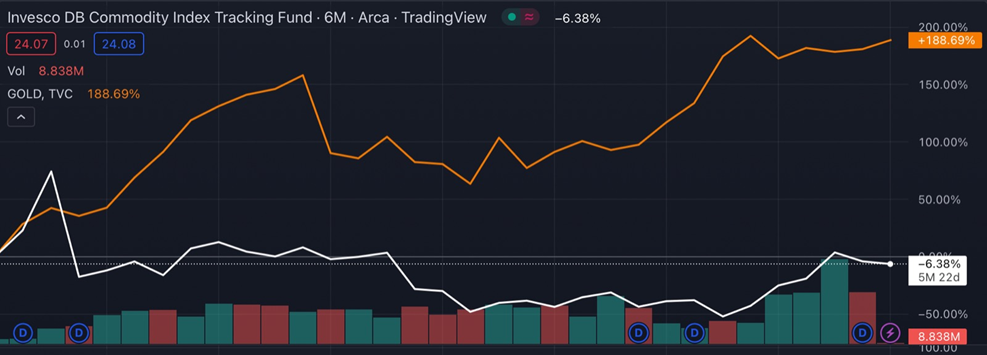

Goud outperformed grondstoffen index

Waarom een langetermijnbelegging niet is geschikt in A-type grondstoffen, demonstreert onderstaande grafiek (Invesco DB Commodity Index - 2007-2023). Ten tijde van de financiële crisis in 2008 outperformden grondstoffen goud aanzienlijk om zich vervolgens gereed te maken voor een bear market van ruim een decennia. Terwijl goud sinds 2007 redelijk lineair is gestegen met een lagere maximale drawdown, zien we dat de commodity index nagenoeg vlak is gebleven in dit tijdsbestek. Sterker nog, over de laatste 100 jaar zijn A-type grondstoffen de slechts presterende assets gebleken en dit is logisch te verklaren gezien het marktmechanisme, namelijk vraag en aanbod.

- Goud 2007-2023: 197,53%

- Commodity Index 2007-2023: 2,20%

Uiteraard is er een correlatie, zo profiteert goud van een commodity boom en tegelijktijdig fungeert goud als enige grondstof die een hedge biedt voor waardedaling. Zo behoudt goud zijn waarde ten tijde van een bear market in vergelijking met andere grondstoffen.

Supercyclus? Onderschat de kracht van innovatie niet

Grondstoffenmarkten bewegen zich in cycli. Elke cyclus ontstaat door een vraagschok en komt ten einde door een overaanbod. De stimuleringsmaatregelen van pandemie zorgde voor een verhoogde vraag naar grondstoffen, waarop het tekort pijnlijk bloot kwam te liggen. Doordat (institutionele) beleggers jaren wind in de rug hebben gehad door een relatief lage en stabiele inflatie is het meeste kapitaal over de jaren heen gealloceerd geraakt in groeiaandelen, hoofdzakelijk de grote techbedrijven. Dit ging natuurlijk ten koste van de reëele economie, de industrie.

Momenteel is er sprake van onderinvestering in onze reële economie. Zo heb ik het hier recentelijk ook nog met econoom Lex Hoogduin over gehad. Zo gaf Hoogduin een treffend voorbeeld: ''Netbeheerder TenneT die staatseigen is, kampt nu met de gevolgen dat er te weinig ruimte is om te investeren waardoor er bottlenecks ontstaan in ons elektriciteitsnet, met alle gevolgen van dien.''

Echter dien ik graag een kanttekening bij deze zogeheten supercyclus. Ten eerste zijn er altijd fundamentele redenen te bedenken waarom er ditmaal sprake zou zijn van een supercyclus. En niet onbelangrijk, elk jaar komen elk jaar weer 'outregeous predictions' voorbij vanwege gebrek aan objectiviteit. Degenen die ''supercyclus'' roepen hebben vaak ook altijd een financieel belang.

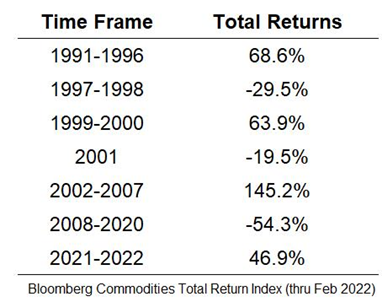

Op het moment dat ik overal op mijn tijdlijn zie verschijnen dat men allocatie moet zoeken in grondstoffen, is dit doorgaans een goede contra-indicator om uit te stappen. Vanaf 2020 heeft de commodity index (waar ik het zojuist over had) namelijk een rendement gegenereerd van 110%. Leggen wij dit rendement naast de 'total returns' van bull- en bear markets, krijg ik steeds meer de indruk dat we de commodity supercyclus zojuist achter de rug hebben gehad.

Alle tekorten worden verholpen door innovatie en simpelweg marktmechanisme. Economische groei gaat namelijk gebukt onder hoge grondstofprijzen, waardoor een commodity boom altijd kortstondig van aard is zoals historische data ons uitwijst. Zo hard als bijvoorbeeld de olie-, gas en houtprijzen zijn gestegen de afgelopen paar jaar, zijn ze ook weer gedaald. Pre-pandemie prijzen zijn alweer in zicht.

Waarom edelmetalen geen supercyclus nodig hebben

Eigenlijk heb ik dat al grotendeels toegelicht. Goud is een B-type grondstof en vervult al sinds de Romeinse tijd een belangrijke monetaire functie. Goud is een constante door de geschiedenis en zal op lange termijn altijd lineair stijgen. Zo heeft goud vanaf de financiële crisis in 2008 een gemiddeld jaarrendement behaald van 13% vs. 0,15% voor de commodity index.

En laten we niet vergeten, iedereen mag nu wel vermelden dat men kapitaal alloceert in grondstoffen, maar niemand zal u vertellen waar de exit is. Als trader kan ik u mededelen dat A-type grondstoffen geschikt zijn om te handelen gezien de extreme volatiliteit en niet voor een langetermijnbelegging. Inmiddels schieten de 'broad commodity fondsen' als paddestoelen uit de grond en ik voorzie veel teleurstelling ontstaan bij beleggers die zich laten meeslepen door deze ''supercyclus.''

Enfin, de enige assets binnen het grondstoffenspectrum die zowel profiteren van een supercyclus alsmede hun mannetje staan in een bear market zijn edelmetalen. Zo is dat vorig jaar nog maar is duidelijk naar voren gekomen, waarbij aandelen- en obligatieportefeuilles flink onder water stonden. Dat terwijl goud goed was voor een jaarrendement van ca. 8,5%.