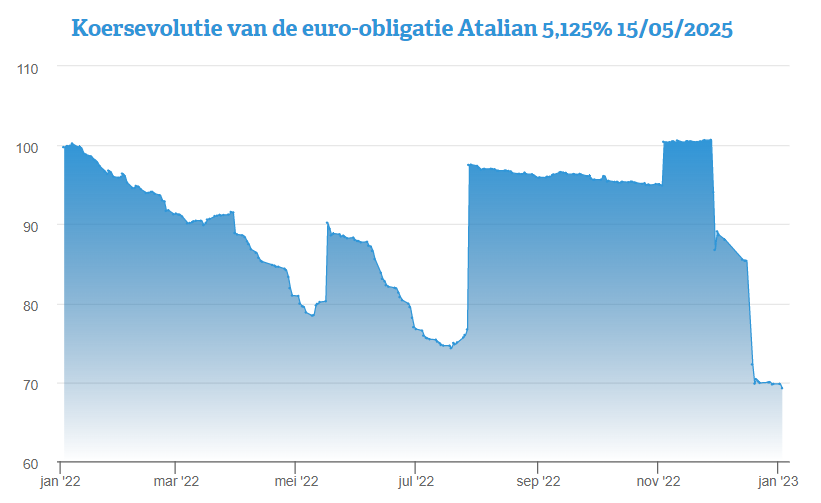

De obligatie La Financière Atalian SA (Atalian) met een restduur van drie jaar heeft sinds onze laatste stand van zaken nog meer van haar pluimen verloren. Reden: de recente berichten over de overnameplannen van de Franse facility manager (diensten die bedrijven uitbesteden) door private-equityfonds CD&R.

Op de secundaire markt wordt de obligatie Atalian 5,125% 15/05/2025 aan 69,12% van de nominale waarde verhandeld, goed voor een rendement van 22,7%. Een zeer hoog rendement dus, wat synoniem staat met een hoge risicograad zoals trouwens ook blijkt uit de B- rating bij Standard & Poor's en Caa2 bij Moody's. Overduidelijk speculatieve ratings die nog een niveau lager liggen dan de ratings die deze obligatie in coupures van 100.000 euro begin december kreeg.

Verkoop van een deel van de activiteiten

De beslissing van de aandeelhouder van Atalian om niet in te gaan op de optie om gans het kapitaal van Atalian te verkopen aan het private-equityfonds Clayton, Dublier & Rice (CD&R) is zichtbaar ontgoochelend voor zowel de beleggers als de ratingbureaus.

In plaats van een volledige verkoop werd er beslist om enkel de activiteiten in het Verenigd Koninkrijk, Ierland en Azië, met inbegrip van Aktrion, van de hand te doen voor een bedrijfswaarde van 735 miljoen euro. Al die entiteiten samen staan voor een omzet van ongeveer 1,1 miljard euro in 2022, blijkt verder nog uit het communiqué van Atalian.

Dit heeft tot gevolg dat Atalian niet langer van plan is zijn obligaties die in 2025 op vervaldag komen af te lossen met het product van de operatie, wat oorspronkelijk wel de bedoeling was. Het nettoproduct van de nieuwe operatie zal nu worden ingezet voor de afbetaling van een hernieuwbare kredietlijn in 2023 en voor een gedeeltelijke aflossing van de 625 miljoen euro van de obligatie die in 2024 vervalt.

Een verzwakt Atalian

Een reactie van de kredietbeoordelaars bleef niet uit. Zo heeft Moody's bijvoorbeeld de obligaties van Atalian met een downgrade bedacht. En terecht, want het ratingbureau meent dat het "nieuwe" Atalian verzwakt uit die transactie zal komen: het bedrijf wordt kleiner en genereert een beperktere kasstroom. Allemaal zaken die een negatieve invloed hebben op de kredietwaardigheid. En dat terwijl Atalian nog heel wat schulden torst, aldus de kredietbeoordelaar.

Beleggers lijken dezelfde mening toegedaan, wat de hoge risicopremie verklaart voor de obligatie La Financière Atalian 5,125% 15/05/2025.

Grote speler in dienstverlening aan bedrijven

Met meer dan 123.000 werknemers en een aanwezigheid in 36 landen verspreid over 4 continenten is Atalian een leider in dienstverlening aan bedrijven. De groep telt meer dan 32.000 klanten. Hun diensten omvatten schoonmaak, beveiliging, gebouwenonderhoud, energiebeheer, onthaal en catering.

Volgens de laatste jaarcijfers heeft Atalian in 2021 een omzet van 2,95 miljard euro gerealiseerd.

Welk aandeel moet u zo snel mogelijk aanschaffen?

De rekenkracht van AI zet de aandelenmarkt op zijn kop. ProPicks AI van Investing.com bestaat uit zes succesvolle aandelenportfolio's, geselecteerd door onze geavanceerde AI. Alleen al in 2024 heeft ProPicks AI twee aandelen geselecteerd waarvan de koers met meer dan 150% steeg, vier aandelen waarvan de koers met meer dan 30% steeg en drie waarvan de koers meer dan 25% steeg. Welk aandeel zal nu omhoog schieten?

Krijg toegang tot ProPicks AI.