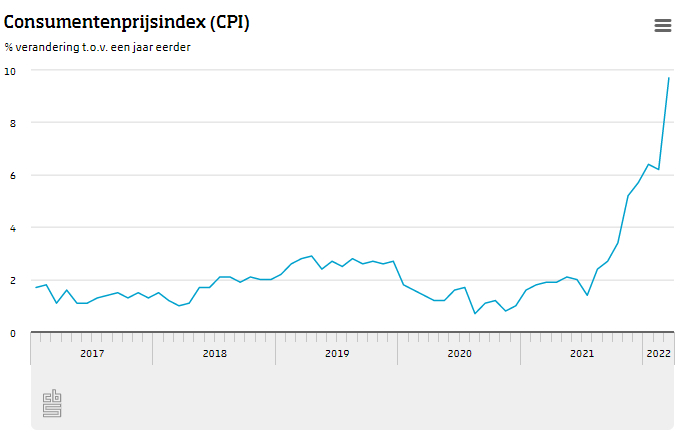

Met de huidige inflatie zijn er grote zorgen gekomen bij beleggers. In Nederland is de inflatie in maart 2022 gestegen naar 9,7%. Dit houdt in dat consumentengoederen en -diensten met 9,7% gestegen zijn. Dit percentage is de hoogste inflatie na april 1976. Deze toename is voornamelijk te danken aan de prijsstijgingen van energie en motorbrandstoffen. Energie was in maart 2022 157% duurder dan in maart 2021. Aangezien energie gebruikt wordt om producten en voedsel te maken, is energie een belangrijke oorzaak van de inflatie. Daarnaast zijn motorbrandstoffen zoals benzine en diesel door het dak heen gegaan. Met een prijsstijging van 36,5% kan je concluderen dat men niet vrolijk wordt aan de pomp.

(Afbeelding: CBS)

Een natuurlijke reactie van de beleggers is dat de belegger een veilige plek gaat zoeken voor zijn geld. Het edelmetaal goud is een bewezen lange termijn indekking om je vermogen te beschermen tegen inflatie. Dit is op lange termijn, op korte termijn is goud minder overtuigend. Uit verschillende historische data is goud een waardevol onderdeel in een inflatie hedging-mandje.

Goud laat zien dat het de koopkracht op lange termijn beschermt tegen stijgende prijzen en diensten. Wanneer je de geldhoeveelheid volgt, dan kan dit je helpen tegen buitensporige inflatie en valuta daling.

Waarom is inflatie een probleem?

De wereld is zich snel economisch en financieel aan het herstellen van de COVID-19 pandemie. Maar er ligt een ander gevaar op de loer, namelijk de hoge inflatie. Het snelle herstel van de wereldeconomie en de verstoring hiervan heeft ervoor gezorgd dat er een tekort is aan grondstoffen en personeel. De prijzen van grondstoffen en energie schieten omhoog. Door de hoge inflatie wordt geld minder waard en daalt de koopkracht van de consument.

Goud: de investering in moeilijke tijden

Jarenlang is goud de juiste aanvulling geweest op aandelen, obligaties en andere activa in portefeuilles van beleggers. Vanuit historische data heeft goud het beter gedaan dan andere belangrijke activaklassen. Experts zijn dan ook van mening dat goud niet alleen nuttig is voor lange termijn, maar ook voor portefeuilles die relevant zijn in de huidige omgeving. Een voorbeeld is de VanEck Gold Miners ETF dat een opwaartse trend heeft in de goudmarkt.

Maxim Manturov, Hoofd van Investment Advice bij Freedom Finance Europe, zegt: “Verhoogde geopolitieke spanningen en hoge inflatie in de VS en wereldwijd, zullen bijdragen aan een stijging van de goudprijs. Het risico bestaat dat grote (van 's werelds top 10) goudmijnbedrijven, Polyus (PLZL) en Polymetal (POLY), de markt zullen verlaten.

Geopolitieke ontwikkelingen in Oost-Europa zullen leiden tot de ineenstorting van de fundamenten van de Amerikaanse dollar en het Amerikaanse financiële systeem. Deze maand hebben de ministers van Energie van China, Rusland, India en Saoedi-Arabië (SA) hun bereidheid uitgesproken om koolwaterstof overeenkomsten in renminbi en roepies te sluiten. De totale invoer van koolwaterstoffen uit Zuid-Afrika en Rusland bedraagt 32,6%. De bruto wereldwijde omzet van de grondstoffenmarkt bedroeg in 2021 $ 7,2 biljoen, waarvan koolwaterstoffen iets minder dan de helft voor hun rekening namen. De combinatie van deze factoren zou het momentum van de energie groei kunnen versterken.”

Hoe goud inzetten?

Goud is een belangrijke aanvulling om een gediversifieerde portefeuille aan te houden. Historisch gezien verbeterd goud rendement van portefeuilles in tijden van onzekere tijden op de markt. Tegenwoordig zijn er bescheiden argumenten om goud als inflatiehedge te gebruiken, maar goud heeft zich bewezen een uitstekende veilige haven en portefeuille diversificatie te zijn. Het jaar 2020 is een goed voorbeeld dat goud goed presteerde in tijden van grote en langdurige onzekerheid. Dit decennium was goud een veilige haven tijdens de wereldwijde financiële crisis. Uniek aan goud is dat het een correlatie heeft met andere activaklassen. Deze correlatie is essentieel om de waarde van goud als veilige haven te begrijpen, omdat het een handig middel is voor diversificatie.

Vanuit verschillende onderzoeken in het verleden is naar voren gekomen dat goud het beste tot zijn recht komt in onzekere tijden of crisis. Neem bijvoorbeeld de pandemie of correcties op de aandelenmarkt, tijdens deze gebeurtenissen wordt de vraag naar een veilige plek voor geld gestimuleerd. Door de hogere vraag en onzekerheid is er meer interesse in goud en wordt de goudprijs gestimuleerd. Het is echter duidelijk dat goud beter reageert op de volatiliteit van de financiële markten en de onzekerheid op de financiële markten.

Beleggen in goud

Tijdens een crisis wordt goud gezien als een veilige vluchthaven. Het probleem is dat we niet weten wanneer dit gebeurt. Dit zorgt voor veel onzekerheid bij de prijs ontwikkeling. Door de hoge inflatie wordt de centrale bank gedwongen om de rente te verhogen. Hierdoor wordt geld lenen duurder en dit heeft impact op de economische ontwikkelingen. Door het goedkope geld wat op de markt is gekomen, is de economie gestimuleerd. Door de renteverhogingen is hier nu een einde aangekomen. Tijdens deze daling fungeert goud als een veilige haven. De combinatie van hoge inflatie en minder economische ontwikkeling stimuleert de goudprijs. Goud staat in vergelijking met de euro 12% hoger.